|

|

-

По итогам 11 месяцев 2017 года, в сравнении с аналогичным периодом 2016 года, производство растительного масла выросло в России на 10,1%, сообщает Минсельхоз.

Как подсчитали в ведомстве, по итогам года собрано 9,6 млн тонн семян подсолнечника, что на 93% больше, чем в 2010 году (4,9 млн тонн).

Чиновники отмечают, что ежегодный рост объёмов производства семян подсолнечника обеспечил отечественную промышленность качественным сырьём российского происхождения.

Также за 11 месяцев 2017 года в Российской Федерации выработано 5,1 млн тонн растительного масла, что более чем на 500 тысяч тонн больше, чем за аналогичный период 2016 года.

Экспорт подсолнечного масла за 9 месяцев 2017 года вырос на 36% (до 1,6 млн тонн).

В январе-ноябре 2017 года регионами-лидерами по масложировому производству стали Краснодарский край (680 тысяч тонн продукции), Воронежская область (670 тысяч тонн), Ростовская область (562 тысяч тонн), Калининградская область (529 тысяч тонн), Саратовская область (420 тысяч тонн).

Аналитики Минсельхоза объясняют рост производства масложировой продукции повышением эффективности работы предприятий, модернизацией производственных мощностей и введением новых объектов.

В частности в 2017 году в Волгоградской области заработал маслоэкстракционный завод ООО “Каргилл Новоанненский” (мощность по переработке 640 тысяч тонн семян подсолнечника в год). А в Амурской области введена в эксплуатацию I очередь ООО “Маслоэкстракционный завод “Амурский” по производству соевого масла (мощность по переработке 240 тысяч тонн сои в год).

Для справки: по данным, иностранной сельскохозяйственной службы Минсельхоза США (USA Foreign Agricultural Service) урожай подсолнечника в России в минувшем году составил 10,5 млн тонн.

-

В 2017 году производство скота и птицы на убой в сельхозорганизациях выросло на 7% до 10,8 млн тонн в живом весе, сообщает Росстат.

В том числе производство свиней увеличилось на 7,1% до 3,7 млн тонн в живом весе, производство мяса КРС выросло на 1,8% до 935 тысяч тонн в живом весе, производство птицы составило 6,1 млн тонн в живом весе против 5,7 млн тонн в 2016-м.

По данным статистиков, в 2017 году доля свинины в общем объёме промышленного производства мяса составила 34,5%, мяса птицы — 56,4%, говядины — 8,6%, баранины и козлятины — 0,3%.

Как подсчитали в Росстате, в прошлом году каждый россиянин съел 75 килограммов мяса. Из них -32 кг птицы, 25 кг свинины, 15 кг говядины и 3 кг баранины.

-

Роскачество протестировало в Южном федеральном округе нарезные батоны 16 торговых марок. Пятнадцать из них оказались качественными и безопасными. А лидером по качеству стал Краснодарский край.

Нарезные батоны шести торговых марок признаны товарами повышенного качества:”Анапский хлебокомбинат”, “Лазаревский хлеб” и “Сочинский хлебокомбинат” (Краснодарский край), “Азовский хлеб” (Ростовская область), “Батоша2 (Астраханская область) и “Стойленская нива” (Волгоградская область).

Просто качественными названы батоны девяти торговых марок.

Нарушитель оказался лишь один – производитель батонов ТМ “Трусовский хлебозавод”(Астраханская область). В хлебе этой торговой марки пористость мякиша ниже, чем того требует ГОСТ 27844-88, а как раз этот производитель изготавливает свой продукт по данному нормативному документу. Кроме того, батоны этой торговой марки ещё и чёрствые.

Напомним, что летом 2017 года Роскачество запустило масштабное исследование качества нарезных батонов. Оно последовательно идёт во всех федеральных округах нашей страны. Уже вынесен вердикт хлебу Центрального, Северо-Западного и Северо-Кавказского федеральных округов. А теперь вот проверили и батоны, лежащие на прилавках магазинов Южного федерального округа.

-

Здоровый образ жизни – это комплекс четырёх факторов: отсутствие курения, потребление фруктов, ограниченное потребление соли и физическая активность не менее 30 минут в день, заявил представитель Минздрава РФ Сергей Бойцов.

“Овощи и фрукты ежедневно не менее 400 граммов, умеренная и высокая физическая активность, ходьба не менее 30 минут в сутки чуть в более интенсивном темпе, чем средний, потребление соли не более 5 граммов в сутки и отсутствие курения”, – сказал г-н Бойцов.

Он отметил, что если “человек курит, но выполняет все остальные условия, то его образ жизни уже нездоровый”.

По словам эксперта, при соблюдении вышеназванных четырёх условий “общая смертность снижается на 50% в течение трёх лет в сравнении с теми людьми, которые не придерживаются здорового образа жизни”.

Напомним, что Минздрав на днях подготовил новую версию стратегии формирования здорового образа жизни, в которой продукты питания разделены на вредные и полезные.

Также в документе содержатся предложения по “добровольному стимулированию” изменения рецептуры продуктов с целью “вытеснения с рынка” товаров с избыточным содержанием насыщенных жиров, соли и сахара, запрет рекламы подобных продуктов и введение ориентированной на оздоровление режима питания маркировки.

-

Недельная же инфляция в России в период с 16 по 22 января 2018 года, как и неделей ранее, составила 0,1%.

По данным статистики, за прошедшую неделю цены на полукопчёную колбасу, творог, маргарин, пшено, чай и соль выросли на 0,2-0,4%.

В то же время гречневая крупа подешевела на 1%, мясо кур, куриные яйца и сахар-песок – на 0,2-0,7%.

Цены на плодоовощную продукцию в среднем не изменились. При этом на картофель, белокочанную капусту, лук, морковь и яблоки цены выросли на 0,2-1,4%. В то же время огурцы и помидоры стали дешевле на 4% и 1,6% соответственно.

Кстати, на днях 15 аналитиков крупнейших финансовых организаций и институтов России спрогнозировали, что инфляция на конец 2018 года составит 3,6%. Эксперты утверждают, что ускорение роста цен в 2018 году (напомним, что в 2017 году цены выросли на 2,5%) произойдёт на фоне повышения потребительской активности населения.

-

В результате падения цен на яйца недополученная прибыль сельхозпроизводителей в 2017 году превысила 19 млрд руб, подсчитали в Росптицесоюзе.

Как отметила генеральный директор этой организации Галина Бобылева, в результате роста производства средние отпускные цены на яйца за январь-декабрь 2017-го были на 14% ниже соответствующего периода 2016-го: 35,8 рубза 10 штук против 41,7 руб за 10 штук.

Эксперты считают, что в условиях профицита продукции поддержать отрасль могут расширение ассортимента и развитие экспорта. Обе меры являются долгосрочными с точки зрения реализации, однако именно они помогут улучшить финансовое положение яичных птицефабрик.

Расширение ассортимента предполагает производство яиц не только в привычном формате жёсткой упаковки на 10, 20 или 30 штук, но и смежных продуктов — в жидком, сухом, варёном, нарезанном виде.

Что касается экспорта, то здесь, по мнению участников рынка, непаханое поле. Сегодня мы импортируем менее 1% от общего производства.

Для справки: согласно прогнозу Росптицесоюза, производство яиц в России в 2018 году увеличится на 500 млн штук до 45 млрд.

-

Штраф за нарушение норм содержания трансизомеров жирных кислот в продуктах может составить от 100 тысяч ₽ до 1 млн ₽ с конфискацией, сообщает Роспотребнадзор.

“Содержание трансизомеров жирных кислот в твёрдых маргаринах, мягких и жидких маргаринах, заменителях молочного жира, жирах специального назначения должно составлять не более двух процентов от общего содержания жира в пищевом продукте”, – говорится в сообщении.

Нарушителям грозит серьёзное наказание. Изготовитель или продавец может получить штраф от 100 тысяч ₽ до 300 тысяч ₽, а при повторном нарушении – от 1 млн ₽ до приостановки деятельности на 90 суток. С конфискацией предметов административного правонарушения.

Напомним, что с 1 января 2018 года в продуктах переработки растительных масел и животных жиров, включая жиры рыб, должно содержаться трансизомеров жирных кислот не более 2% от всего жира в продукте.

Для справки: трансжиры — разновидность ненасыщенных жиров, находящихся в транс-конфигурации, то есть имеющих расположение углеводородных заместителей по разные стороны двойной связи “углерод-углерод”.

В связи с тем, что трансжиры увеличивают вероятность сердечно-сосудистых заболеваний, ВОЗ и другие организации здравоохранения рекомендуют отказаться от их потребления.

-

Несмотря на продовольственное эмбарго, производство молока сокращается, продукция дорожает, а спрос на нее падает

«Я сам видел, щупал руками – сейчас идет строительство в стране трех сырных заводов, мощностью 50–60–70 т в сутки, через пять лет мы вообще эту проблему [нехватки российских сыров] забудем! – не так давно делился радужными планами министр сельского хозяйства Александр Ткачев. – Давайте вспомним свинину, растительное масло, сахар, овощи, фрукты! Мы тоже это по импорту в страну завозили, были зависимы очень серьезно». Ткачев и его коллеги не устают рассказывать, как продовольственное эмбарго помогло российским аграриям: строятся теплицы, закладываются фруктовые сады и проч.

Но в молочной отрасли импортозамещения не произошло: производство молока снижается, молочные продукты дорожают, а спрос на них падает. Почему так происходит?

Длинные инвестиции

Пока Россия обеспечивает себя молочной продукцией только на 75%, остальное – импорт, в основном из Белоруссии. Впрочем, в России всегда не хватало собственного сырого молока. Но ситуация ухудшается. По данным отраслевого союза – Союзмолока, производство сырого молока с 2006 по 2016 г. сократилось на 2% до 30,7 млн т.

Это сложный и затратный бизнес, говорит представитель одной из молочных компаний. Производство овощей окупается за 7–8 лет, фруктов – за 4–5 лет. А молочные комплексы окупаются намного дольше. По разным оценкам, на это требуется 10–15 лет. Многих инвесторов такие цифры отпугивают – нужны серьезные инвестиции на долгий срок, говорит собеседник «Ведомостей».

Действительно, молочный бизнес считается сложным из-за высоких сроков окупаемости, говорит владелец крупнейшего производителя молока в России – «Эконивы» Штефан Дюрр. Стандартный срок строительства молочного комплекса до ввода в эксплуатацию – три года. Также молочное производство требует существенных оборотных средств: коровы начинают давать молоко только на третий год жизни. Приходится заготавливать собственные корма, а для этого требуются земли – в среднем около 3 га на одну корову, говорит Дюрр. У свиноводов и птицеводов все гораздо проще – они могут купить готовые корма.

Сырое молоко за последние четыре года подорожало примерно на 60% до 25 руб. за 1 кг, говорит исполнительный директор Союзмолока Артем Белов. Это произошло после девальвации и возросшего спроса со стороны переработчиков. При этом себестоимость после укрепления рубля начала сокращаться. Это делает молочное животноводство более привлекательным для инвесторов, уверен Белов. Важна, по его мнению, и господдержка: компенсация капитальных затрат в 2017 г. выросла с 20 до 30%, а льготные кредиты предоставляются по ставке до 5%.

Инвесторы сомневаются

Но инвесторы еще сомневаются. Например, основной владелец «Русагро» Вадим Мошкович недавно анонсировал, что готов инвестировать $1 млрд в производство молока и молочной продукции. Но решение по проекту пока не принято, говорит представитель агрохолдинга. «Молочное животноводство действительно сложный бизнес и с долгой окупаемостью, даже с учетом субсидий. Как бы мы ни считали дисконтированную модель окупаемости, семь лет, о которых говорят в прессе, у нас никак не выходит», – разводит он руками. Чтобы проект стал жизнеспособным, нужна переработка и производство продуктов с добавленной стоимостью. Поэтому необходима полная вертикальная интеграция – от корма до производства молочной продукции, указывает он.

О возможных инвестициях в мегапроекты в молочной отрасли говорили и другие инвесторы: 20 млрд руб. обещал вложить миноритарий «Магнита» Алексей Богачев в партнерстве с «Русагро», $400 млн – «Мираторг», $1 млрд – таиландская CP Group. На деле же к крупному новому производству сырого молока приступила только вьетнамская TH Group. Компания еще в прошлом году начала строить молочные комплексы в Калужской и Московской областях суммарно примерно на 40 000 голов, а недавно заявила о планах строить фермы в Приморье. Ее инвестиции в ближайшие 10 лет составят $2,7 млрд.

Если ситуация на рынке не изменится и цены на молоко не пойдут вниз, полностью удовлетворить потребность страны в молоке можно будет уже через 10 лет, прогнозирует Белов. Пока проблему нехватки молока переработчики решают по-разному. Например, основатель сыроваренной компании «Русский пармезан» Олег Сирота вскоре введет собственную молочную ферму. А французская Danone, в свою очередь, для обеспечения стабильных поставок молока инвестировала в его производство в Тюменской области совместно с группой «Дамате» Наума Бабаева. Всего проект обошелся в 5,6 млрд руб., инвестиции Danone не раскрываются. По соглашению сторон все молоко, получаемое на этом предприятии, отправляется на завод Danone в течение восьми лет.

Эффект эмбарго

«Мы увидели, что завтра не придет европейский производитель с более низкой ценой, и поняли, что можно строить долгосрочные планы, что надо инвестировать в собственное производство», – передавал «Интерфакс» слова владельца компании по производству рассольных сыров «Умалат» Алексея Мартыненко. Практически в день объявления эмбарго он перестал заниматься оперативным управлением бизнесом по производству кормов и занялся активным развитием «Умалата». «Я понял, что если ничего не изменить прямо сейчас, то мы можем проспать возможность для развития компании», – отмечал он.

Многие бизнесмены решили заняться сыром как раз после введения эмбарго, среди прочего запретившего ввоз сыров из Европы в Россию. В 2016 г. «Умалат», по данным Nielsen, стал крупнейшим производителем сулугуни, третьим по производству моцареллы и маскарпоне. С 2014 г. производство «Умалата» выросло вдвое до 5000 т, рассказывает директор по маркетингу компании Рустем Мустафин. «Программа по импортозамещению и введение эмбарго оказались кстати, без них мы бы росли, но рост, вероятно, был бы менее существенным», – продолжает он. Впрочем, эффект эмбарго очень быстро исчерпал себя, поскольку следом начали существенно сокращаться доходы населения, подчеркивает Мустафин.

Сирота запустил производство сыра летом 2015 г. Сейчас он выпускает полутвердые и твердые сыры, которые в розничной торговле стоят от 800 до 1600 руб. за 1 кг. Первый пармезан на сыроварне созреет в августе, когда эмбарго исполнится уже четыре года. Сейчас Сирота выпускает 400 кг сыра в день, в 2018 г. планируется выйти на 2 т.

Больше всего российские производители преуспели в производстве твердых и полутвердых сыров, таких как российский, голландский, алтайский, говорит представитель «Азбуки вкуса» Андрей Голубков. Также есть качественные производители сыра бри, камамбера, моцареллы, бурраты. А вот по твердым выдержанным сырам предложение хорошего качества пока ограничено – в основном сеть продает сейчас твердый сыр из Швейцарии, который не подпал под санкции, и из стран Южной Америки, говорит Голубков. В деньгах на дорогие российские сыры приходится около 10% всех продаж и около 5% в натуральном выражении, приводит данные Белов.

Однако, если эмбарго отменят, многие бизнесмены, занявшиеся производством молока и сыра, разорятся, считает Сирота. «Даже если мы сможем конкурировать по качеству, мы не сможем конкурировать по цене. Стоимость молока в Германии сейчас около 20 руб., а у нас – 34 руб.», – говорит Сирота. Молоко в Германии стоит меньше из-за дешевых кредитов и государственных дотаций. В России короткие и дорогие кредиты – их дают на 5–7 лет. Инвесторы не успевают начать производство, а деньги уже надо возвращать. Необходимо продлить срок кредитов до 12–15 лет, как в Европе, считает Сирота. Также для производства не хватает качественного молока. На 1 кг сыра нужно до 14 кг молока, причем молоко требуется высшего сорта, чтобы обеспечить нужные качества сыра. А вот «Умалат» отмены санкций не боится, говорит Мустафин: компания активно развивает бренды, нашла своего потребителя, а по качеству сыры получились даже лучше, чем их импортные аналоги.

С молока на макароны

Тем временем потребление молочной продукции снижается, по данным компании Nielsen, с сентября 2016 г. по сентябрь 2017 г. почти на 5%. Сильнее всего упали продажи кефира – на 8,4%, стерилизованного молока – на 7%, йогуртов – на 5,8%, творога – на 5%. Впервые за последние годы наблюдается падение потребления традиционных молочных продуктов, таких как молоко, сметана, творог, творожки и ряженка, отмечает и директор по работе с клиентами отдела продаж и обслуживания потребительских панелей GfK Rus Анастасия Джафарова. Возможно, что основная причина – рост средней цены на 10,4%, объясняет

Потребляем мало

В день человеку необходимо съедать не менее трех молочных продуктов: так можно обеспечить 80% от суточной нормы потребления кальция – из молочных продуктов он усваивается легче всего, считают в Союзмолоке. В этом союз поддерживают Федеральный исследовательский центр питания и биотехнологии и Российская ассоциация по остеопорозу. Минздрав рекомендует потреблять не менее 325 кг молочной продукции в год на человека. Но до этих цифр пока далеко: в 2016 г. вышло лишь 233 кг на человека. Однако топ-менеджер одного из агрохолдингов считает, что в таких утверждениях есть лукавство. В советские годы был дефицит мяса, поэтому в качестве источника белка в основном потребляли молочную продукцию. А сейчас ситуация изменилась: в России достаточно свинины и мяса птицы собственного производства по приемлемой цене. Поэтому есть столько молочной продукции, как раньше, попросту не нужно, объясняет он. Джафарова.

-

После двухлетнего перерыва Россия вернулась на ежегодную берлинскую ярмарку сельского хозяйства «Зелёная неделя», причём амбиции страны заметно возросли, пишет немецкая газета Handelsblatt. На фоне продовольственного эмбарго Россия стала крупнейшим в мире экспортёром зерновых и добилась успеха в других сегментах. Между тем свой шанс на развитие производства в стране не упустили и многие немецкие компании.

До 2015 года Россия занимала крупнейшую выставочную площадь на берлинской ярмарке сельского хозяйства «Зелёная неделя», однако последние два года российские стенды не участвовали в этом мероприятии из-за санкций, введённых после «аннексии Крыма», пишет немецкая газета Handelsblatt.

Теперь Москва снова вернулась, и её амбиции велики: в последнее время сельское хозяйство в России развилось до одной из наиболее успешных отраслей национальной экономики. «Сейчас мы в состоянии насытить нашей продукцией внутренний рынок и начинаем активно завоёвывать внешние рынки», — заявил министр сельского хозяйства России Александр Ткачёв, которого организаторы также пригласили на ярмарку в Германию, хотя в Брюсселе ранее было принято решение запретить ему въезд в ЕС.

Летом 2014 года Россия ввела продовольственное эмбарго в отношении стран, поддержавших антироссийские санкции. Теперь Москва хочет экспортировать намного больше продовольственной продукции, чем прежде, сообщил заместитель министра экономики Евгений Громыко в Берлине. «К настоящему моменту мы экспортируем зерна на сумму свыше 20 миллиардов долларов — больше, чем продаём оружия», — сказал Громыко, посетивший «Зелёную неделю». Оборонный экспорт России в 2017 году составил около $16 млрд, отмечает издание.

Как сообщает Handelsblatt, рост амбиций России связан с новым рекордом: прошлой осенью в стране был собран урожай в размере 130,5 млн тонн зерновых. Это на 2,6% больше, чем в 1978 году, когда Советский Союз поставил рекорд по сбору урожая. «Мы вышли на первое место в мире по объёму экспорта зерновых. Это блестящий показатель», — подчеркнул Владимир Путин. На мировом рынке зерновых Россия превзошла своего главного конкурента — США.

России уже удалось не только выйти на первое место в мире по экспорту пшеницы, но и увеличить производство свинины и мяса птицы, отмечает немецкая газета. Мясной продукции этого вида в стране теперь производят больше, чем употребляют сами россияне. Недавно министр сельского хозяйства даже высказал пожелание продлить продовольственное эмбарго ещё на десять лет, потому что это очень помогает отечественному производству.

Однако до самообеспечения России ещё далеко, утверждает автор статьи. Говядины, молока и сыра в стране производится меньше, чем необходимо потребителям. Планы Москвы по покрытию растущего спроса Германии на биологически чистые продукты пока также не удалось реализовать из-за отсутствия официального признания качества.

Как подчёркивает автор статьи, несмотря на эмбарго, российский «аграрный бум» — это шанс и для немецкой экономики. Руководитель немецкой инвестиционной и управляющей компании Ekosem-Agrar GmbH Штефан Дюрр с 340 тыс. га сельскохозяйственных угодий и 99 тыс. голов рогатого скота, в том числе 45 тыс. молочных коров, стал крупнейшим в России производителем молока. Условия для этого здесь не хуже, чем где-либо ещё, считает Дюрр. Он отмечает наличие в стране «позитивной рыночной среды — благодаря официальным инвестиционным субсидиям, банковским кредитам по льготной ставке и хорошей цене на молочную продукцию».

Российская аграрная отрасль давно стала привлекательной и для олигархов, которые раньше концентрировались преимущественно на промышленности. Они уже обеспечили себя огромными сельскохозяйственными площадями, и, по словам Дюрра, если кто-то ещё хочет инвестировать в российское сельское хозяйство, делать это нужно сейчас, потому что цена на землю растёт.

С точки зрения Торстена Шпилля — гамбургского селекционера сортов картофеля, управляющего компанией «Солана», Россия интересна не только как площадка для сельскохозяйственных посадок и сбора урожая. Председатель рабочей группы аграрной отрасли в Восточном комитете германской экономики считает, что компании из Германии особенно заинтересованы в сотрудничестве в сфере селекции животных, производстве доильного оборудования и сельскохозяйственном машиностроении.

Глава российского подразделения компании Claas, одного из крупных производителей в области аграрного машиностроения, с похвалой отзывается об «огромном потенциале сбыта» в России, а также о возможностях, которые открываются благодаря новому Евразийскому экономическому союзу и беспошлинному экспорту, например, в Казахстан.

Однако в то время как Москва говорит о полном успехе стратегии импортозамещения, Институт международных финансов сомневается в нём, отмечает немецкая газета. Импорт продовольственной продукции сократился с 36% в 2014 году до 21% в 2017 году, однако в значительной степени стратегия России потерпела провал в том, что касается увеличения отечественного производства, требующего развитых технологий. Импортозамещение пошло на пользу лишь аграрному производству с низкой прибавочной стоимостью, что в итоге может принести стране едва ли более 2% экономического роста, сообщает Handelsblatt.

-

Россия заинтересована в увеличении экспорта мясной и молочной продукции в Иорданию, сообщил министр сельского хозяйства РФ Александр Ткачев на встрече с чрезвычайным и полномочным послом Иордании в РФ Амджадом Адайле.

"Российская сторона заинтересована в увеличении экспорта мясной и молочной продукции, а также в наращивании поставок пшеницы и мяса птицы на иорданский рынок", — сообщил Ткачев, слова которого приводятся в релизе российского ведомства.

Глава Минсельхоза также указал, что сотрудничество двух стран в сфере сельского хозяйства имеет большие перспективы, обладает хорошим потенциалом для наращивания объемов взаимных поставок уже существующих товарных позиций, а также расширения товарной номенклатуры поставляемой продукции.

-

Длительные негативные тренды привели к тому, что в 2017 г. российский FMCG-ритейл развивался более сдержанными темпами, чем в 2015-2016 годах. Основная причина – снижение потребительского спроса, вызванное сокращением реальных доходов на фоне роста обязательных платежей и розничных цен на непродовольственные товары и услуги. Ситуация на рынке FMCG соответствует основным тенденциям в ритейле.

Проблемы у российской розничной торговли начались в 2014 году, когда было введено продовольственное эмбарго, а курсы евро и доллара резко выросли. Начали расти цены на продовольственные и непродовольственные товары, при этом покупательная способность на ключевые группы товаров снизилась. Результатом стало падение оборота ритейла в сопоставимых ценах на 10% в 2015 году.

По данным Росстата, в 2016 г. оборот розничной торговли снизился на 4,6% в сопоставимых ценах, составив 28317,3 млрд рублей. Начиная со второго квартала 2017 г., оборот розничной торговли начал расти, в январе-ноябре 2017 г. прирост показателя в сопоставимых ценах к аналогичному периоду 2016 г. был равен 1%. По итогам 2017 г. МЭР ожидает прироста ритейла в сопоставимых ценах на 0,6-1 процент. В 2018 г. Внешэкономбанк ожидает прироста розничной торговли на 1,6% — это почти вдвое ниже показателя, рассчитанного Минэкономразвития (+2,6% в базовом сценарии прогноза), при этом потребительский спрос в ближайшие годы не будет драйвером роста ВВП.1

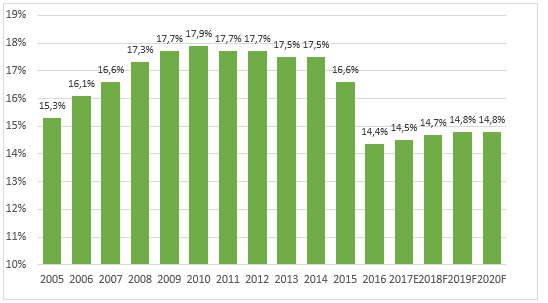

В 2006-2015 гг. розничная и оптовая торговля формировала порядка 16-18% произведенного ВВП, однако в 2016 г. вклад сектора в валовую стоимость произведенного ВВП в рыночных ценах составил 14,4%, что обусловлено низкими темпами роста розничной торговли, вызвавшими отставание от других отраслей экономики. В 2018-2020 гг. аналитики ожидают умеренного роста показателя, однако докризисных значений достичь не удастся.

Вклад сектора оптовой и розничной торговли в валовую добавленную стоимость ВВП России (произведенного), %, 2005-2017 гг., прогноз на 2018-2020 гг.

Данный показатель включает в себя оборот оптовой и розничной торговли, ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования

Источник: МЭР РФ, Росстат

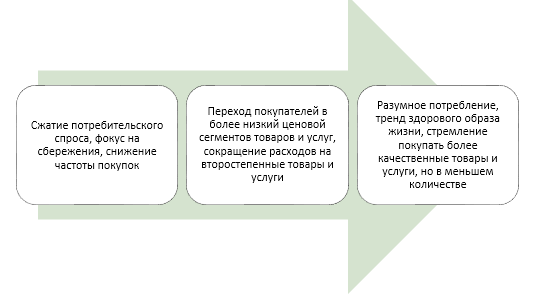

Основная потребительская модель россиян продолжает меняться под влиянием сокращения доходов, спрос на недорогие продовольственные и непродовольственные товары, в том числе товары под СТМ, продолжает расти. При этом сохраняется растущий тренд здорового питания, подразумевающий спрос на экологически чистые продовольственные и непродовольственные товары. Современные потребители внимательно относятся к качеству продуктов, содержанию вредных добавок, сроку годности и другим характеристикам товаров. Низкие доходы не позволяют большинству покупателей питаться вне дома, это дополнительно стимулирует тренд здорового питания, собственноручного приготовления еды из качественных продуктов.

Актуальная модель потребительского поведения россиян

Источник: данные исследования M.A. Research «Российский FMCG-ритейл в 2017 г. и прогноз на 2018-2020 гг.»

В целом россияне предпочитают снизить физический объем покупки, сохранив уровень качества приобретаемых товаров, что наиболее заметно при покупке продуктов питания. Объемы среднего чека сокращаются в натуральном выражении, но растут в стоимостном, что говорит о росте розничных цен. В 2016-2017 гг. потребительская инфляция снижалась по причине сжатия потребительского спроса на фоне замедления роста цен на продовольственные товары. По данным Росстата, в декабре 2017 г. индекс потребительских цен в РФ был равен 100,4%, за январь-декабрь – 102,5% (в декабре 2016 г. – 100,4%, с начала года – 105,4%).2 Индекс цен на продовольственные товары в 2017 г. был равен 103,0%, на непродовольственные – 104%, на услуги – 104,2%.

Под влиянием негативных трендов изменилась потребительское поведение россиян. По мнению аналитиков M.A. Research, современную потребительскую модель можно назвать «разумное потребление». В ней по-прежнему ярко выражено стремление к сбережению денежных ресурсов, однако постепенное восстановление доходов позволяет начать переход от полностью сберегательной модели к модели разумного потребления. По данным прогноза МЭР, склонность населения к сбережению снизится с 15,4% в 2015 году до 13% в 2019 году.

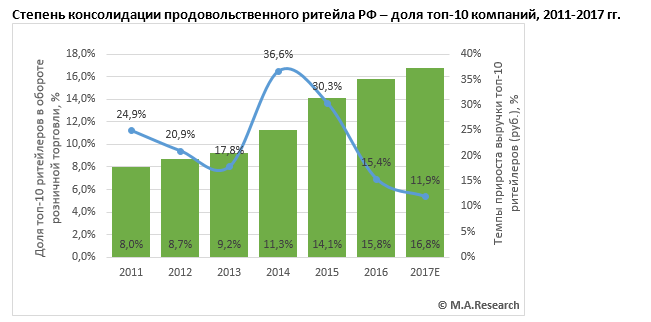

Будущее – за крупными сетями

Драйвером развития розничной торговли остаются крупные торговые сети FMCG, объем выручки которых обычно растет быстрее оборота розничной торговли в целом. Это характерно для большинства сегментов продовольственного и непродовольственного ритейла. За счет экспансии FMCG-сетей ежегодно растет доля современных форматов торговли, по разным оценкам, она составляет 70-73 процентов суммарного оборота розничной торговли.

Источник: Росстат, Euromonitor, данные компаний, оценки аналитиков M.A. Research

В 2016 г. темпы прироста выручки у большинства FMCG-сетей, входящих в топ-15, продолжили замедляться, а у компаний «Ашан» и «Холидей» динамика выручки была отрицательной. Впервые за долгое время перемены коснулись и крупнейших FMCG-сетей. Так, в составе топ-15 произошли изменения, связанные с закрытием сети «Седьмой Континент» (в 2016 г. выручка ОАО «Седьмой Континент» снизилась на 30,5%, а в августе 2017 г. компания продала права аренды своих торговых площадей X5 Retail Group, «Ленте» и «Азбуке Вкуса», а права на бренд – нижегородскому холдингу «Сладкая жизнь»). Динамика роста выручки замедлилась у большинства сетей, входящих в топ-15 крупнейших FMCG-сетей, исключение составили ГК «О’Кей», «Мария-Ра» (ООО «Розница К-1»), «Монетка» (ООО «Элемент-Трейд»).

В январе-сентябре 2017 г. темпы прироста выручки сетей продолжили снижаться, рост показала только X5 Retail Group, многие компании данный показатель не раскрывают. По данным исследования M.A. Research «Российский FMCG-ритейл в 2017 г. и прогноз на 2018-2020 гг.», сетевая продовольственная розница в 2017 году замедлила темпы прироста суммарной выручки (12% в 2017 г. против 21% в 2015 г.).

Источник: данные исследования M.A. Research «Российский FMCG-ритейл в 2017 г. и прогноз на 2018-2020 гг.»

Темпы прироста выручки десяти крупнейших FMCG-сетей в 2016 году составили 15,4%, существенно снизившись по сравнению с результатами 2015 года. Фактически темпы прироста десятки крупнейших ритейлеров были на уровне рынка сетевой FMCG-розницы в целом, что свидетельствует о достижении стадии зрелого рынка на фоне низкого потребительского спроса и покупательной способности. Крупные сети росли за счет более низких розничных цен, высокого трафика покупателей, стабильного роста среднего чека, однако в условиях продолжающейся рецессии показатели крупных ритейлеров начали снижаться.

В 2017 году темпы прироста выручки топ-10 составили, по предварительной оценке M.A. Research, порядка 12-13%, что соответствует среднерыночному прогнозному показателю. Состояние финансовых показателей крупного FMCG-ритейла будет зависеть от состояния потребительского спроса и готовности торговых сетей вкладывать деньги в меры по его стимуляции, а также умения работать в условиях жесткой конкуренции за покупателя.

Рынок сетевой продовольственной розницы продолжает консолидироваться, а его игроки – наращивать выручку. Десять крупнейших FMCG-сетей занимают уже 17% суммарного оборота розничной торговли РФ (предварительные данные за 2017 г.), их доля постоянно увеличивается, влияние на рынок растет. К 2020 г. показатель составит порядка 22%, по оценкам M.A. Research.

Согласно данным Росстата, по итогам 2016 г. розничные торговые сети формировали в среднем по Российской Федерации 27,2% общего объема оборота розничной торговли (в 2015 г. – 25%). В январе-сентябре 2017 г. доля торговых сетей в обороте розничной торговли составила 29,5%, что на 1,3 п.п. выше результатов за аналогичный период 2016 года.

Данный показатель представляется аналитикам M.A. Research недостаточным, по нашим оценкам, доля торговых сетей всех специализаций достигла уже 45-47% оборота розничной торговли.

Доля оборота розничной торговли розничных торговых сетей в общем объеме оборота розничной торговли (в фактически действовавших ценах, в %), 2012-2016 гг. и январе-сентябре 2017 года

|

|

2012

|

2013

|

2014

|

2015

|

2016

|

1К2017

|

2К2017

|

3К2017

|

|

Российская Федерация

|

20,5

|

21,5

|

22,9

|

25,0

|

27,2

|

27,8

|

29,1

|

29,5

|

|

Центральный федеральный округ

|

21,2

|

22,0

|

23,8

|

26,3

|

27,3

|

28,1

|

29,9

|

31,3

|

|

Северо-Западный федеральный округ

|

37,6

|

38,5

|

39,1

|

41,8

|

46,1

|

44,9

|

45,5

|

46,2

|

|

Южный федеральный округ (с 29.07.2016 г.)

|

20,0

|

20,6

|

22,1

|

23,8

|

25,1

|

24,8

|

25,7

|

25,5

|

|

Северо-Кавказский федеральный округ

|

6,3

|

6,5

|

5,8

|

5,8

|

6,2

|

7,3

|

7,6

|

7,1

|

|

Приволжский федеральный округ

|

18,8

|

20,2

|

22,3

|

23,5

|

26,5

|

26,9

|

29,1

|

28,8

|

|

Уральский федеральный округ

|

17,7

|

19,4

|

21,3

|

24,8

|

28,5

|

30,2

|

30,3

|

30,6

|

|

Сибирский федеральный округ

|

20,7

|

22,4

|

23,2

|

25,7

|

29,1

|

28,6

|

29,4

|

29,9

|

|

Дальневосточный федеральный округ

|

9,0

|

8,8

|

10,8

|

11,9

|

12,5

|

12,9

|

13,8

|

14,1

|

Источник: Росстат

По итогам 2016 г. во всех федеральных округах доля сетей в обороте розничной торговли выросла. Северо-Западный федеральный округ остается лидером по данному показателю (46,1%). Ключевую роль играет Санкт-Петербург – город с наиболее высокой долей торговых сетей (57,7%). Москва заметно отстает по доле сетей в обороте розницы – по данным официальной статистики Росстата, в 2016 г. сети сформировали 22,5%. Отметим, что в Московской области доля сетей была выше и составила 35,7%.

В течение января-сентября 2017 г. доля торговых сетей в обороте розничной торговли выросла во всех федеральных округах. За последние годы доля сетевой торговли в структуре оборота выросла почти в два раза. Если в 2008 г. розничные торговые сети формировали в среднем по России 13,6% общего объема оборота розничной торговли, то к концу сентября 2017 г. – уже 29,5%.

По данным исследования M.A. Research «Российский FMCG-ритейл в 2017 г. и прогноз на 2018-2020 гг.», структура распределения сетевых магазинов по типу сетей на конец 2017 г. характеризуется продолжающимся ростом числа магазинов федеральных и международных FMCG-сетей на фоне сокращения числа магазинов местных игроков.

Что касается доминирования локальных или федеральных компаний в сетевой торговле продовольственными товарами, то в этом отношении российские регионы по-прежнему неоднородны. Наиболее многочисленны магазины региональных компаний в Сибирском (87,3) и Дальневосточном (98,1%) федеральных округах, что обусловлено удаленностью указанных федеральных округов и слабым развитием логистики. Однако в Сибирском ФО наблюдается сокращение доли магазинов региональных сетей на фоне роста доли магазинов федеральных сетей в связи с активным развитием лидеров рынка АО «Тандер» и X5 Retail Group в Сибири.

В Южном и Центральном федеральных округах число магазинов федеральных FMCG-сетей превышает число магазинов региональных FMCG-сетей. В Северо-Западном и Уральском указанные показатели сопоставимы.

Сравнение федеральных округов по уровню проникновения сетевого ритейла

|

Регион

|

Население на 01.01.2017, млн чел.

|

Среднедушевые доходы населения в 2016 г.

|

Оборот розничной торговли в 2016 г., млрд руб.

|

Оборот розничной торговли в январе-сентябре 2017 г., млрд руб.

|

Среднедушевой оборот розничной торговли в 2016 г., тыс. руб.

|

Количество сетевых точек FMCG на 1 млн человек, декабрь 2017

|

|

Центральный

|

39,2

|

39185

|

9424,0

|

7368,1

|

241,0

|

539,6

|

|

Северо-Западный

|

13,9

|

33286

|

2716,8

|

2108,3

|

196,1

|

679,6

|

|

Северо-Кавказский

|

9,8

|

23749

|

1560,3

|

1120,6

|

160,6

|

100,1

|

|

Южный

|

16,4

|

25295

|

2984,8

|

2271,0

|

182,4

|

377,5

|

|

Приволжский

|

29,6

|

25667

|

4963,6

|

3793,2

|

167,3

|

625,6

|

|

Уральский

|

12,3

|

32032

|

2469,7

|

1848,2

|

200,7

|

585,6

|

|

Сибирский

|

19,3

|

23455

|

2772,0

|

2110,9

|

143,4

|

580,7

|

|

Дальневосточный

|

6,2

|

36441

|

1245,9

|

9473,9

|

201,1

|

295,6

|

|

Российская Федерация

|

146,8

|

30764

|

28317,3

|

21567,7

|

192,0

|

521,3

|

Источник: Росстат, данные региональных статистических комитетов, данные компаний, СМИ, оценка M.A. Research

Уровень обеспеченности населения регионов сетевыми магазинами современных форматов в течение исследуемого периода продолжил расти, и в максимальном значении составил 679,6 точки на 1 млн человек населения (СЗФО). Высокий уровень насыщенности сетевыми магазинами и в Приволжском федеральном округе (625,6 точки на 1 млн населения). Это обусловлено опережающими темпами развития сетевой торговли по сравнению с темпами прироста населения и, вследствие этого, более высокой насыщенностью сетевыми продовольственными точками.

Самый низкий уровень насыщенности сетевыми магазинами в Северо-Кавказском федеральном округе – 100,1 точки на 1 млн человек, причиной тому сильные позиции рынков и одиночных несетевых магазинов. Однако в течение исследуемого периода показатель вырос.

Доля рынков неуклонно сокращается, однако в последние годы сокращается и число малых предприятий, работающих в секторе розничной торговли. Экспансия федеральных FMCG-сетей приводит к закрытию магазинов небольших компаний, как сетевых, так и одиночных. В перспективе рынок FMCG-ритейла продолжит консолидироваться, доля лидеров рынка будет расти до 22-25% оборота розничной торговли РФ в 2020 году.

Анна Синявская,

партнер исследовательского агентства M.A. Research, эксперт по в области маркетинговых исследований ритейла

E-mail: anna@ma-research.ru

1 https://rns.online/consumer-market/VEB-prognoziruet-rost-roznichnoi-torgovli-v-2018-godu-na-16--2017-09-07/

2 http://www.gks.ru/bgd/free/b04_03/IssWWW.exe/Stg/d03/1.htm

-

Роман Калинин

Развитие маркетинга и продаж на пищевом предприятии

Заголовок, не смотря на всю его парадоксальность, наилучшим образом характеризует ситуацию. Начнем издалека, с планирования....

«В следующем году нам нужно прирастить тоннаж на 10%...»,- говорит руководство на ежегодном собрании. Начальник отдела пожимает плечами: «Надо, так надо....».

О планировании

Планирование развития производства в терминах тоннажа — распространенная традиция, которая была адекватной для плановой экономики СССР, но категорически не приемлема для рынка. Основной (и единственный) смысл деятельности любой коммерческой организации — извлечение прибыли,- пищевая промышленность тут не исключение. Но, сплошь и рядом мы видим, что руководство предприятия основной своей задачей видит — рост тоннажа, загрузку линий. Прибыль воспринимается как нечто само собой разумеющееся, не требующее планирования и вообще особого внимания.

Популярное мнение: «Нужно увеличить тоннаж, а уж с прибылью мы разберемся!». Причем данные о снижение потребления традиционного ассортимента не останавливает руководство завода в требованиях к своим продажам: «Прирастить тоннаж во что бы то ни стало!». Следствием такой стратегии становятся невыгодные сетевые контракты, бюджетные поставки с низкой рентабельностью — продажи выполняют свою задачу, но должной радости это не приносит.

Между тем, правильной постановкой задачи является: «Как прирастить прибыль предприятия при снижении тоннажа?». И это — по настоящему правильная и интересная задача, исполнение которой приносит удовлетворение, как собственникам бизнеса, так и сотрудникам.

При постановке такой задачи, планирование осуществляется диаметрально противоположным способом:

Сначала нужно понять — ЧТО мы планируем продавать в следующем году? На какой существующий ассортимент будем делать ставку на продвижение? Сколько новинок запустим? Как, когда, в какой упаковке и по какой цене? Какие продукты выведем из ассортимента. В совокупности это — ассортиментный план предприятия. Планирование прибыли без отличного и глубокого планирования по товарным категориям и конкретным SKU — откровенная профанация. Итак, в основе нашего плана прибыли лежит ассортиментный план и делают его маркетологи, после тщательного анализа ассортимента.

Следующий шаг — понимание, КУДА планируем продавать. Анализируем всю территорию дистрибьюции предприятия, - сколько всего торговых точек на нашей территории? В каком количестве точек мы уже представлены, в какие нужно войти в следующем году. Точки, входящие в активную клиентскую базу (АКБ), делим по форматам. Анализируем текущую представленность по ассортименту, по форматам торговли.

Разработав ассортиментный план и проанализировав текущую ситуацию с представленностью нашей продукции, мы готовы подойти к разработке ассортиментных матриц по форматам. Они и лягут в основу разумного планирования продаж, с выходом на планирование прибыли, у которого есть конкретные обоснования — за счет чего мы планируем заработать.

Разработанные маркетологами ассортиментные матрицы поэтапно внедряются на рынок. Процент внедрения ассортиментной матрицы — первая (и основная) переменная в системе мотивации отдела продаж. По сути, - расстановка по рынку ассортиментных матриц реализует основной смысл существования службы продаж: нужно обеспечить присутствие конкретного продукта на конкретной полке.

В этом принципиальное отличие предлагаемого метода планирования от «традиционного».

При «традиционном» планировании «плюс 10%!» в службе продаж не разрабатывается никакой стратегии и тактики — как именно необходимо исполнить план. Соответственно, он исполняется по пути наименьшего сопротивления. Продажами самой дешевой (низкорентабельной) продукции, максимальными объемами, и, в общем, — неважно куда...

При предлагаемом планировании продажам ставятся четкие и конкретные задачи: что и куда продавать, календарные и адресные планы. Продажам работать понятно и приятно. Контролировать ход исполнения плана легко.

Логика построения системы мотивации по матрицам

- Анализируем клиентскую базу, разбиваем ее на форматы (продажи, маркетинг)

- Делаем матрицы для каждого формата (маркетинг)

- Определяем текущую представленность матриц по форматам (продажи)

- Ставим планы по росту представленности по предприятию, моделируем рост прибыли (маркетинг, продажи)

- Согласование с ГД

- Расписываем планы по службе, отделам, менеджерам (маркетинг, продажи)

- Создаем адресные списки для каждого менеджера (продажи)

- Вносим процент исполнения плана в качестве первой переменной мотивации отдела продаж.

- Другие переменные в мотивации

Предприятие может использовать различные задачи в мотивационной программе. Наиболее привлекательными представляются:

- Продвижение новинок

- Продвижение фокусного ассортимента (рентабельные продукты с хорошей уходимостью, но слабой представленностью)

- Расширение АКБ (всегда есть свободные ТТ!)

- Примерами неудачных мотивационных переменных являются:

- Нормы возврата

- Процент дебиторской задолженности

- Документооборот

- Исполнение этих переменных не стимулирует сотрудника к развитию клиента и не приводит к росту прибыли.

Продажи не могут отвечать за продажи...

По виду — тавтология. По сути — верно. У службы продаж нет инструментов, чтобы повысить привлекательность конкретного продукта в глазах покупателя и увеличить его уходимость с полки. Менеджеры отдела продаж могут (и должны) обеспечить присутствие товара на полках — его представленность. На это и ориентирована предлагаемая система — мотивировать сотрудников к тому, чем они в действительности могут управлять.

Отвечать за уходимость продукта с полки, за его продажи, должны маркетологи. Поскольку именно они:

А) Создали ТЗ на разработку и приняли продукт от технологов

Б) Разработали упаковку

В) Сформировали план по расстановке для отдела продаж и проконтролировали его выполнение.

Резюме: от продаж мы ждем представленность продукта, а маркетинга — рост продаж по каждому конкретному продукту, входящему в матрицу (или новинке).

-

Панасюк Л.Н., консультант по стандартизации

Российская Федерация, Калининград

Участники пищевой индустрии Российской Федерации и Евразийского экономического Союза с нетерпением встретили появление на таможенном пространстве нового технического регламента - «О безопасности рыбы и рыбной продукции» - ТР ЕАЭС 040/2016 [1]. Следует заметить, что не все пищевые индустрии имеют собственные отраслевые регламенты - например, у «мясников» он присутствует – ТР ТС 034/2013 [2], а у «овощников» - нет. Молочные предприятия вот уже четвертый год работают по специализированному отраслевому документу – ТР ТС 033/2013 [3], а кондитерская отрасль, например, вынуждена применять общий правовой акт – ТР ТС 021/2011 «О безопасности пищевой продукции» [4]. В разработке находится проект, регламентирующий критерии безопасности сельскохозяйственной птицы и продуктов ее переработки [5] - он крайне необходим всем: переработка сельскохозяйственной птицы, ее нормативы, особенности, маркировка отличаются от процессов переработки мяса (говядина, свинина, баранина, конина и иные). Вот почему «рыбный» регламент так ожидаем – ведь в нем прописаны существенные особенности, присущие только рыбным продуктам. В частности, по маркировке (раздел «IX Требования к упаковке и маркировке пищевой рыбной продукции» ТР ЕАЭС 040/2016).

Так, например, в пункте 73 представлен алгоритм моделирования «Товарного наименования пищевой рыбной продукции», - подробнейшим образом и в определенной последовательности изложены его составляющие элементы, необходимые фразы и дополнительные сведения для определенных групп рыбной продукции, а именно: вид пищевой рыбной продукции, зоологическое наименование вида водного биологического ресурса или объекта аквакультуры, вид разделки, вид обработки, информация об имитации.

Наряду с этим предполагаю появление ряда вопросов – где брать это самое зоологическое наименование? В ГОСТ и ГОСТ Р на рыбопродукцию? А может быть из ТН ВЭД [6]? Существует также и Приказ Минсельхоза России № 165 [7] с зоологическими наименованиями рыб. Какой документ является первоисточником?

Или как поступать в случае, если элемент «Вид пищевой рыбной продукции» («Подкопченная пищевая рыбная продукция» из пункта 2 раздела I регламента) дублирует элемент «Вид обработки» («Подкопченная»), например? Также возможен вариант моделирования «Товарного наименования пищевой рыбной продукции», когда совпадают целых 3 (три) элемента - «Вид обработки» «Вид пищевой рыбной продукции» и «Термическое состояние продукции» - и тем самым повторяют друг друга (например, «Мороженая рыбная продукция»).

Как правило, вопросы возникают по неконсервированной продукции - охлажденная, мороженая, соленая и копченая рыбная продукция.

Товарное наименование пищевой рыбной продукции в настоящее время с учетом требований ТР ТС 022/2011 [8] и ТР ТС 005/2011 [9] представляет собой довольно сложную текстовую конструкцию, его моделирование достаточно затруднительно, вызывает массу вопросов, сомнений и разночтений, особенно при первом опыте разработки.

Вот еще одно нововведение, касающееся Товарного наименования пищевой рыбной продукции в переработанном виде (соленая, копченая, маринованная, провесная рыбопродукция, икра, пресервы). На этикетках наименование следует дополнять надписью «Охлажденная продукция». Единственное условие при этом - охлаждение продукции до температурного интервала в толще продукта не выше плюс 5 *С и не ниже температуры замерзания тканевого сока. Эту долгожданную привлекательную возможность «рыбники» получили благодаря именно Регламенту. Надпись «Замороженная продукция», например, на этикетке с малосолеными ломтиками кеты, нам знакома, требование регламентируется с 2010 года, а вот сообщение на этикетке о том, что эти самые же подкопченные ломтики при определенных условиях хранения являются охлажденными, - такая фраза появляется впервые.

Далее - маркирование рыбных консервов с применением ассортиментных номеров (знаков). Регламент предоставляет возможность Изготовителю рыбных консервов (стерилизованных и пастеризованных) штамповать или не штамповать на крышке или донышке банки указанные обозначения. Формат данного норматива в «рыбном» регламенте - «при наличии» - позволяет Изготовителю самостоятельно принимать решение об использовании или неиспользовании Ассортиментных знаков (номеров). А сам «Реестр ассортиментных знаков» находится в свободном доступе [10].

Ассортиментные номера рыбных консервов - идентификационный аспект продукции - имеет интереснейшую историею. Линейка первых ассортиментных знаков на консервную продукцию - и наименования и порядковые номера - «рассказывают» о многом: «Консервы «Белуга натуральная» - 001; «Осетр натуральный» - 002; «Севрюга натуральная» - 003; « «Сельдь атлантическая натуральная» -014; «Угорь речной в желе» - 025.

А еще - «Мидии копченые в масле» - 011»; «Печень трески натуральная» - 010 и пресервы «Сардина тихоокеанская (иваси) крупная жирная специального и пряного посолов - 004 и 005 соответственно.

Именно они были первыми! Только в те времена «сардина тихоокеанская (иваси)» - небольшая жирная рыбка в жестяных 5-ти килограммовых банках - называлась «Сельди иваси».

И до сих пор перечисленные Ассортиментные номера прекрасно работают, «находятся в теме», популярны, а значит востребованы. И никому в голову не приходит отказываться от них. Ассортиментные номера предназначены не конечному потребителю в гражданском обороте - не надо ему искать и подробно изучать «Реестр» [10]. Маркировочные знаки из Реестра необходимы специалистам с компетенциями для идентифицирования консервов.

Следующая особенность - маркировка имитированной рыбопродукции. Для рыбной отрасли актуально и свойственно создание имитированной пищевой рыбной продукции (в отличие, скажем, от мясной и молочной отраслей). Речь идет об имитации рыбных деликатесов - икры осетровых и лососевых рыб и крабов. Поэтому для пищевой рыбной продукции, воспроизводящей органолептические показатели заданного имитируемого продукта, слова «Имитированная рыбная продукция» должны присутствовать на этикетке в самом товарном наименовании пищевой рыбной продукции или в непосредственной близости от него (выполненные крупным шрифтом).

Рыбная продукция ряда "Аналоги икры осетровых или лососевых видов рыб», так называемая, «Царская икра»", а также "Крабовые» палочки" и « Крабовое» мясо» пользуются достаточностно большим спросом у широких слоев населения. Как в Российской Федерации, так и на территории Евразийского экономического пространства.

И особенно «Крабовое» мясо», поразительным образом копирующее внешний вид и цветовую гамму мяса (мышечная ткань клешненосных и ходильных конечностей), извлеченного из конечностей - передних клешней ракообразных нерыбных объектов промысла (крабы, омары, лангусты): « Розочка», «Коленце», «Фаланга», «Шейка (приклешневый членик)» или «Членик (толстый)». В полном соответствии с ассортиментными наименованиями и видами разделки требований ГОСТ 7403-2015 [11] или ГОСТ 33802 - 2016 [12]. А сочный нежный вкус и «крабовый запах» особенно привлекательны для неискушенного среднего покупателя. Вот именно для таких потребителей, в первую очередь – неприхотливых и непритязательных, не знающих вкуса мяса настоящих крабов и тем более лангустов, и не работающих в рыбной отрасли – и следует рассказать об удачной имитации рыбного деликатеса, «спустив его – потребителя - таким образом на землю» (не в обидном смысле этого понятия). Ведь «Крабовое мясо в виде розочки (плечевая часть)» или «Мясо камчатского краба (передние клешни)» состоят из фарша рыбы (сурими), питьевой воды, крахмала, растительного масла и яичного белка, приправленных сахаром, поваренной солью и пищевыми добавками - ароматизатор идентичный натуральному «крабовый», красители, усилители вкуса и аромата и загустители.

В законодательных и нормативных документах данная процедура называется «введение мер по запрещению информации, вводящей в заблуждение потребителя». А еще – это главный постулат философии маркировочной матрицы - предоставление потребителю полной (исчерпывающей) информации о данном продукте с целю осуществления его осознанного выбора». Ключевое слово - «осознанный выбор».

Информация для потребителя должна быть однозначно понимаемой, полной и достоверной. Чтобы потребитель не мог быть обманут или введен в заблуждение относительно состава, свойств, пищевой ценности, природы, происхождения, способа изготовления. Чтобы потребитель не мог ошибочно принять данный продукт за другой, близкий к нему по внешнему виду или другим органолептическим показателям.

Далее о маркировке икры. Разумеется, речь идет о маркировке зернистой и паюсной икры осетровых и лососевых видов рыб, а не об икре сельди атлантической, мойвы или минтая, например. На этикетках необходимо указывать вид рыбы, наименование гибрида, код гибрида, сочетание видов рыбы, индивидуальные идентификационные коды, слово «гибрид» с указанием родительского вида, надпись "Произведена из икры прижизненного получения" (овулировавшая икра), идентификационный код для смешанной икры и идентификационные коды по Рекомендациям СИТЕС [13].

Также «рыбный» регламент придал юридическое сопровождение еще одному нормативу, выполнение которого уже осуществлялось с 2010 года согласно требованиям национального стандарта (ГОСТ Р 51074 [14]. Речь идет об обязательном «сообщении» потребителю и приобретателю, что используется рыба, «…содержащаяся, разводимая, в том числе выращиваемая, в полувольных условиях или искусственно созданной среде обитания….» (ГОСТ 32366-2013 [15]) , то есть о надписи на этикетке «Рыба акавкультуры».

В заключение приведу ряд особенностей при маркировании некоторых групп пищевых рыбных продуктов.

Для непереработанной пищевой рыбной продукции. На этикетке необходимо указывать «Район добычи водных биологических ресурсов» согласно международным систематикам ФАО (FAO) [16] или ИКЕС (ICES) [17] - надписи «Рыбопромысловый район ФАО № 27» или « FAO 27». Фактически мы имеем реквизит «Место происхождения продукции», - один из важнейших маркеров этикетки рыбной продукции.

Для рыбной продукции, упакованнной в условиях модифицированной атмосферы, отличающейся по составу от атмосферного воздуха. На этикетке необходимо помещать надпись: "Упаковано в модифицированной газовой среде. Состав модифицированной газовой среды - смесь диоксида углерода Е 290 и азота Е 941» ( при использовании именно Е 290 и азота Е 941).

Для мороженой глазированной пищевой рыбной продукции. На этикетке необходимо указывать слова: «Масса нетто без глазури» (а не просто «Масса нетто»). Данная информация – о массе нетто мороженой рыбы без массы глазури - предназначена в первую очередь рядовому потребителю, а технический регламент закрепляет эту норму законодательно. Простое указание реквизита в редакции «Масса нетто», ссылаясь на ГОСТ 31339-2006 [18], где под массой нетто подразумевается вес филе трески, например, освобожденной от глазури, - совершенно недостаточно. Редакция информации, выносимой на этикетку, должна быть предельно понятной для рядового человека, не читающего ГОСТы (и технические регламенты тоже.

Для осетровых видов рыб. На этикетке необходимо помещать следующие надписи:

- «Использование рыбы с нерестовыми изменениями» (для консервов);

- «При засыпании рыбу незамедлительно потрошить с удалением сфинктера» (для живой рыбы).

Резюме

Особенности маркировки пищевой рыбной продукции изложены в регламенте «О безопасности рыбы и рыбной продукции» (ТР ЕАЭС 040/2016), а также в национальных и межгосударственных стандартах на рыбную продукцию.

Перечень использованной литературы

|

[1]

|

Технический регламент Евразийского экономического союза «О безопасности рыбы и рыбной продукции» (ТР ЕАЭС 040/2016), принятый Решением Совета Евразийской экономической комиссии от 18 октября 2016 г № 162

|

|

[2]

|

Технический Регламент Таможенного союза ТР ТС 034/2013 « О безопасности мяса и мясной продукции», принятый Решением Совета Евразийской экономической комиссии от 9 октября 2013 г. № 68

|

|

[3]

|

Технический Регламент Таможенного союза ТР ТС 033/2013 « О безопасности молока и молочной продукции», принятый Решением Совета Евразийской экономической комиссии от 9 октября 2013 года № 67

|

|

[4]

|

Технический Регламент Таможенного союза ТР ТС 021/2011 «О безопасности пищевой продукции», утвержденный Комиссией Таможенного союза от 09.12.2011 г. № 880

|

|

[5]

|

Технический Регламент Таможенного союза ТР ТС _ 2014 « О безопасности мяса птицы и продуктов ее переработки» (проект)

|

|

[6]

|

|

|

[7]

|

Приказ Минсельхоза России от 03.04.2013 г. № 165

|

|

[8]

|

Технический Регламент Таможенного союза ТР ТС 022/2011 «Пищевая продукция в части ее маркировки», утвержденный Комиссией Таможенного союза от 09.12.2011 г. № 881

|

|

[9]

|

Технический Регламент Таможенного союза ТР ТС 005/2011 «О безопасности упаковки», утвержденный Комиссией Таможенного союза от 16.08.2011 г. № 799

|

|

[10]

|

«Реестр ассортиментных знаков консервов и пресервов из рыбы, нерыбных объектов и рыбопродукции. – М.: Изд-во ВНИРО, 2007 г., утверждено Приказом директора ФГУП ВНИРО от 11 декабря 2006 года № 67

|

|

[11]

|

ГОСТ 7403-2015 « Консервы из краба натуральные. Технические условия», принят Межгосударственным советом по стандартизации, метрологии и сертификации (протокол от 27 августа 2015 г. N 79-П)

|

|

[12]

|

ГОСТ 33802-2016 «Крабы мороженые. Технические условии», принят Межгосударственным советом по стандартизации, метрологии и сертификации (протокол от 25 мая 2016 г. N 88-П )

|

|

[13]

|

Рекомендации Резолюции 12.7 "Сохранение и торговля осетровыми и веслоносыми" Конференции Сторон Конвенции о международной торговле видами дикой фауны и флоры, находящимися под угрозой исчезновения" от 03.03.1973 (СИТЕС)

|

|

[14]

|

|

|

[15]

|

ГОСТ 32366-2013 «Рыба мороженая. Технические условия», принят Межгосударственным советом по стандартизации, метрологии и сертификации (протокол от 18 октября 2013 г. N 60-П)

|

|

[16]

|

FAO (Food and Agriculture Organization of the United Nations) - Продовольственная и сельскохозяйственная организация ООН (ФАО)

|

|

[17]

|

ICES ( International Council for the Exploration of the Sea) - Международный Совет по использованию моря (ИКЕС)

|

|

[18]

|

ГОСТ 31339-2006 «Рыба, нерыбные объекты и продукция из них. Правила приемки и методы отбора проб», принят Межгосударственным советом по стандартизации, метрологии и сертификации (протокол N 30 от 7 декабря 2006 г.)

|

Ключевые слова: технический регламент, пищевые рыбные продукты, маркировка, этикетка, банка, ассортиментный номер, зоологическое название, район вылов (добычи), водный промысел, аквакультура, гидробионты

Подготовлено: Панасюк Л. Н.

20 ноября 2017 года

Контактные данные:

консультант по стандартизации — Панасюк Людмила Николаевна

236039, Российская Федерация, город Калининград

телефон: +7-906-238-2670

Е-mail: panasyuk.lyudmil@mail.ru

markirovka.fisch@mail.ru

-

Сычева О.В., доктор с.-х. наук, профессор, Скорбина Е.А., кандидат биол. наук, доцент, Пальчикова К.В., магистрант

ФГБОУ ВО Ставропольский ГАУ, г. Ставрополь

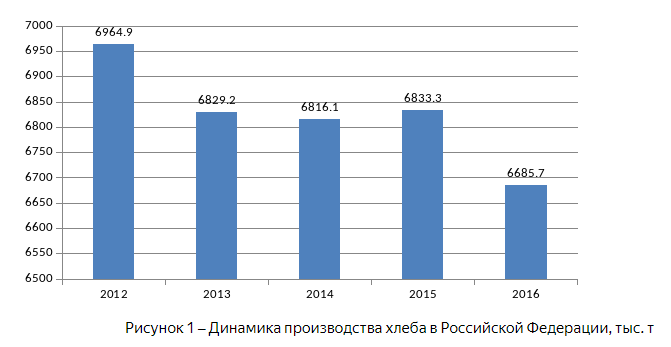

Аннотация. В статье рассмотрены такие показатели российского хлебопечения как динамика производства хлеба, структура промышленного ассортимента, а также тренды современного хлебопечения на примере компании «Хлеб Хмельницкого» г. Ставрополя

Ключевые слова: хлеб, производство, потребление, хлебобулочные изделия, структура производства, инновационные технологии

Производство и потребление хлеба для России ‒ очень важный жизненный индикатор. Хлеб ‒ это не только один из основных продуктов питания, но и культовый продукт, которому поклоняются россияне всех возрастов, а также по потреблению хлеба можно судить об уровне жизни населения. Причем, чем выше доходы, чем больше россиянину доступно других продуктов, и тем меньше он употребляет хлеба. Безусловно, на объемах и культуре потребления хлеба сказываются национальные традиции и обычаи, принципы здорового питания, а также ряд других факторов. По данным Росстата [1] в 2012-2014 гг. российский рынок хлеба стабильно сокращался в объеме (рис. 1). Значительное влияние на это оказали постепенное повышение уровня жизни граждан и тренд на здоровый образ жизни в потребительском поведении.

В 2015 г. объем предложения на рынке хлеба и хлебобулочных изделий незначительно вырос (0,3%) в натуральном выражении, что обусловлено в первую очередь снижением реальных доходов россиян и переориентацией населения на экономность в потребительском поведении. Однако в 2016 г. тренд на снижение продолжился, составив около 2% по отношению к 2014 г.

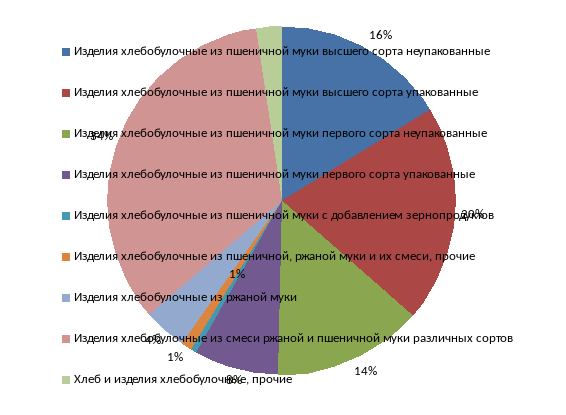

В структуре производства хлеба и хлебобулочных изделий (рис. 2) 58% составляют изделия хлебобулочные из пшеничной муки, вырабатываемые по традиционным технологиям.

Рисунок 2 ‒ Структура производства хлебобулочных изделий в 2016 г.

Большая доля рынка (34%) приходится на долю хлебобулочных изделий из смеси пшеничной и ржаной муки. Хлеб из только ржаной муки занимает всего 4% рынка, при этом его потребление характеризуется стабильностью. Не случайно в средней полосе России хлебом называют только ржаной или ржано-пшеничный, который употребляют за обедом. Остальные хлебобулочные изделия ‒ это «булка», которая может служить дополнением к завтраку или ужину.

Значительно вырос интерес к зерновому хлебу, который входит в категорию полезной продукции, хотя доля рынка пока относительно невелика ‒ всего 2%. При этом 2% приходится на прочие виды хлеба и хлебобулочных изделий.

К прочим относятся хлебобулочные изделия специального и профилактического назначения: диетический, диабетический, с пониженной кислотностью, с повышенным содержанием пищевых волокон и ряд других видов. Среди прочих также инновационные виды хлебобулочных изделий, рассчитанные на гурманов. В этом просматривается тренд на переход к индивидуальному питанию в будущем.

В этой связи приведем пример, характерный для сравнительно небольшого города краевого значения ‒ Ставрополя. Ставропольский край издавна славится своими хлебобулочными изделиями, которые каждый день выпекают более 300 хлебопекарных предприятий. Использование разнообразных ингредиентов позволяет создавать хлебобулочные изделия направленного состава, текстуры, вкуса, цвета, аромата, сохранять свежесть при хранении [2 – 4].

В Ставрополе с 1995 г. на хлебном рынке функционирует компания «Хлеб Хмельницкого». Сегодня она известна как активный участник городских и краевых ярмарок, выставок, победитель конкурса «100 лучших товаров России ‒ 2016», победитель конкурса «Лучший предприниматель 2015 года», победитель краевого конкурса лучших производителей пищевой промышленности ‒ «Лучший производитель хлеба» 2017 г.

Миссия компании ‒ сохраняя высокую культуру хлебопечения, изготавливать простой ежедневный продукт с такой любовью и уважением, чтобы вместе с ним менялось качество жизни, как в городе, так и в стране. Имя этой компании узнаваемо не только в г. Ставрополе и Ставропольском крае, но и за его пределами [5].

Компания «Хлеб Хмельницкого» активно растет и развивается. В городе появилась собственная розничная торговая сеть «Хмельницкие булочные», которая на данный момент насчитывает пятнадцать магазинов.

«Хлеб Хмельницкого» ‒ это современное высокотехнологичное производство (рис. 3), специалисты которого передают свой опыт и знания молодым специалистам, пришедшим на производство, а также студентам, изучающим азы профессии.

Рисунок 3 ‒ Студенты Ставропольского ГАУ в пекарне «Хлеб Хмельницкого»

Компания перестроила и модернизировала свое производство в соответствии с современными вызовами. Важным этапом этого процесса является замещение традиционных сортов хлеба продуктами органического происхождения (wellness), отвечающими стремлению человечества к здоровому образу жизни. Следует отметить, что при изготовлении такого хлеба используется традиционный старинный способ тестоведения (slowbaking). К примеру, при ускоренном способе изготовления теста (которое используется в настоящее время повсеместно) от замеса до выхода готовой продукции проходит 3 ‒ 4 часа, а при традиционном ‒ этот процесс занимает от 16 до 36 часов. Для этого используются уникальные технологии и инновационное оборудование от лучших мировых производителей.

Думая о будущем, и ориентируясь на мировые тренды отрасли, компания «Хлеб Хмельницкого» значительно отличается от своих конкурентов: предприятие практически не выпускает традиционный хлеб, а поставляет на прилавки магазинов, к столу ставропольцев эксклюзивные виды хлебобулочных изделий.

Например, цельнозерновой хлеб ‒ кладезь полезных компонентов для человека, следящего за своей фигурой. Этот хлеб готовится с добавлением морской соли и овсяных хлопьев из 70% цельного БИО зерна, выращенного в соответствии с экологическими стандартами без применения химических удобрений, стимуляторов роста, ГМО, пестицидов и гербицидов, смолотого на собственной мельнице с каменными жерновами.

Полбяной хлеб ‒ бездрожжевой ремесленный хлеб на полбяной закваске, с добавлением полбяной муки, пшеничной муки высшего сорта, цельного зерна полбы и морской соли. Полба ‒ это полудикий сорт пшеницы. Хлеб из полбы обладает многими полезными и даже лечебными свойствами. Полба по сравнению с другими злаковыми культурами содержит самое большое количество белка ‒ от 27 до 37%. Также в ней более высокое содержание железа, магния, протеина и витаминов группы В и Е, чем в обычной пшенице.

В ассортименте «Хмельницких булочных» можно найти разнообразные сорта ремесленного выдержанного хлеба, выпеченного на каменном поду по уникальным рецептурам с использованием дробленого зерна ржи, цельного зерна пшеницы, полбы, семян льна, тыквы, подсолнечника, кукурузы, морской соли. Мука, используемая в производстве компании «Хлеб Хмельницкого», исключительно российского производства.

Помимо широкого ассортимента выдержанных хлебов компания «Хлеб Хмельницкого» выпускает уникальные выдержанные сдобные и слоеные изделия премиум класса на натуральном сливочном масле. Благодаря инновационным идеям и подходам к хлебопечению, использованию различных видов муки, ингредиентов, хлебобулочные изделия от компании «Хлеб Хмельницкого» призваны удовлетворить различные вкусы и запросы потребителей.

Литература

- Производство основных видов продукции в натуральном выражении (годовые данные – с 2010 г.) [Электронный ресурс] URL : http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/enterprise/industrial/#

-

- Скорбина Е.А. Развитие функционального и специализированного хлебопечения в Ставропольском крае // Пищевая индустрия. 2015. № 4 (26). С. 50-51.

-

- Скорбина Е.А. Применение натуральных добавок на основе лекарственных трав в производстве хлебобулочных изделий // В сборнике: Современные технологии в производстве и переработке сельскохозяйственной продукции. Сборник научных статей по материалам 77-й региональной научно-практической конференции «Аграрная наука – Северо-Кавказскому федеральному округу». 2013. С. 118-121.

-

- Скорбина Е.А. Инновационные подходы к технологии продуктов хлебопекарного производства // В сборнике: Инновации и современные технологии в производстве и переработке сельскохозяйственной продукции. Сборник научных статей по материалам международной научно-практической конференции студентов, аспирантов, научных сотрудников и преподавателей. 2016. С. 221-223.

-

- http://hmelbakery.ru/ Хлеб Хмельницкого. Ставрополь

-

Россельхознадзор информирует, что в ходе проведения государственного карантинного фитосанитарного контроля в отношении партии свежих яблок происхождением Босния и Герцеговина, на упаковочном материале обнаружена маркировочная этикетка и следы перемаркировки, свидетельствующие о том, что местом происхождения партии яблок является Республика Польша.

Россельхознадзор информирует, что в ходе проведения государственного карантинного фитосанитарного контроля в отношении партии свежих яблок происхождением Босния и Герцеговина в количестве 18,925 тонн, прибывшей в сопровождении фитосанитарного сертификата № 213417 от 10.01.2017, выданного Национальной организацией по карантину и защите растений Боснии и Герцеговины, на упаковочном материале (деревянные ящики) обнаружена маркировочная этикетка и следы перемаркировки, свидетельствующие о том, что местом происхождения партии яблок является Республика Польша.

Таким образом, указанная в фитосанитарном сертификате информация о происхождении яблок является недостоверной, а фитосанитарный сертификат недействительным.

Данные факты свидетельствуют о неисполнении Боснией и Герцеговиной своих обязательств, согласно статье IV Международной конвенции по карантину и защите растений (Рим, 1951, в редакции 1997), требований, установленных Международным стандартом по фитосанитарным мерам ISPM № 12 «Руководство по фитосанитарным сертификатам» (Рим, 2011 г.), требований Положения о порядке осуществления карантинного фитосанитарного контроля (надзора) на таможенной границе Евразийского экономического союза, утвержденного решением Комиссии Таможенного союза от 18.06.2010 № 318.

В соответствии с Международной конвенцией по карантину и защите растений, в целях обеспечения фитосанитарной безопасности Российской Федерации, Россельхознадзором принято решение о введении с 22 января 2018 года временных ограничений на ввоз яблок из Боснии и Герцеговины, в том числе через третьи страны, до проведения двухсторонних переговоров на экспертном уровне с компетентной службой Боснии и Герцеговины.

Партии яблок, отгруженные до указанной даты, будут подвергаться углубленному карантинному фитосанитарному контролю с полной выгрузкой из транспортных средств.

На ввоз яблок происхождением из стран членов Евросоюза, в том числе из Польской Республики, введены ограничения, установленные Указом Президента и соответствующими Постановлениями Правительства Российской Федерации.

-

Замедление инфляции повысило оптимизм россиян в 2017 году, говорится в докладе Банка России “Инфляция и инфляционные ожидания”.

Специалисты ЦБ отмечают, что за минувший год потребительские настроения граждан страны стали самыми позитивными за последнее время: индекс потребительских настроений вырос, в первую очередь, из-за стабильности национальной валюты и экономической ситуации.

Именно поэтому, считают эксперты, россияне проявили интерес к ипотечным продуктам. При этом всего за прошлый год было выдано около 1,1 млн жилищных кредитов на сумму в 2 трлн ₽. Это новый рекорд ипотечного рынка.

В Банке России напоминают, что инфляция за прошлый год составила 2,5%. Как следствие, вслед за замедлением роста цен снизились и инфляционные ожидания населения Российской Федерации. На конец 2017 года они составили 10%, это стало самым низким показателем с 2010 года.

В начале же этого года россияне ожидают что рост цен на товары и услуги в 2018 году будет 8,7%. Регулятор рассчитывает, что инфляционные ожидания населения и дальше будут демонстрировать такую динамику.

-

Верховный суд РФ вынес окончательное решение в споре об исключительных правах на использование названия “Адыгейский сыр”. Эти права отныне навечно закреплены за Адыгеей.

Напомним, что за право производить сыр под брендом “адыгейский” за пределами республики долгое время боролись четыре компании из других регионов России.

Сейчас право на бренд “Адыгейский сыр” есть лишь у пяти адыгейских заводов: Шовгеновского, Гиагинского, Тамбовского, Красногвардейского и Адыгейского. В минувшем году они произвели 12,8 тысяч тонн этого продукта, что на 12% больше, чем в 2016 году.

“Для республики, в первую очередь, это экономический инструмент. Если мы выпускаем национальный продукт, который стал всемирно известным брендом, значит, обязаны защищать его от некачественных подделок. Дальнейшее продвижение бренда “Адыгейский сыр” мы тесно связываем с развитием туризма и ряда смежных отраслей сельского хозяйства”, – прокомментировал решение суда глава РА Мурат Кумпилов.

Для справки: брендом “Адыгейский сыр” стал в 1980 году, когда началось его массовое промышленное производство. Как писали тогда в журнале “Молочная промышленность”: “настоящий адыгейский сыр пахнет свежим молоком и полевыми цветами, относится к диетическим продуктам питания и обладает высокой пищевой ценностью”.

-

С начала этого года картофель подорожал на 4,4% и стал лидером роста цен среди продуктов питания, сообщает Росстат.

Повышение стоимости картофеля, по мнению статистиков, связано, в первую очередь, со снижением урожая.

Ведомство также напоминает, что в 2017 году розничные цены на этот продукт выросли сильнее, чем на остальные социально значимые продукты, – на 24%.

Кроме картофеля в минувшем году более чем на 20% подорожало сливочное масло: рост составил 21%.

Цены на молоко выросли на 9%, на ржаной хлеб – на 5%, на пшеничный хлеб и хлебобулочные изделия – на 4%, на чёрный чай – на 4%. Снизились в 2017 году цены на сахар – на 18%, на гречку – на 16%, на яйца – на 7%, а также на подсолнечное масло – на 6%.

Для справки: в перечне социально значимых продуктов содержится 24 позиции, на эти продукты могут устанавливаться предельно допустимые розничные цены сроком на 90 дней, если за месяц товар хотя бы в одном регионе подорожал более чем на 30%.

-

«Ты — то, что ты ешь!» — знаменитое изречение, приписываемое Гиппократу. Знаменитый древнегреческий врач и философ полагал, что болезнь — это нарушение питания, привычек и характера жизни человека.

В XXI веке мы стремимся следить уже не только за собственным рационом, но и за тем, как и чем кормят тех, кого едим мы. «Качество мяса и яиц имеет самое прямое влияние на качество жизни и здоровье нации», — заявляет Максим Сазонов, генеральный директор «Коудайс МКорма» — лидера российского рынка по производству и реализации премиксов, концентратов, престартеров и кормовых добавок.

Корма — важная часть продовольственной безопасности страны

— Максим Анатольевич, насколько качество продукта — молока или мяса — зависит от кормов, которые потребляет животное или птица?

— Качество мяса, молока и яйца напрямую зависит не только от качества компонентов корма, но и от того, как точно этот рацион сбалансирован по биологически активным веществам. Таким образом, выражение «Мы — то, что мы едим» вполне применимо к животным и птице. Сбалансированность рационов, правильная организация кормления, поддержание благоприятного микроклимата имеют для животных и птицы такое же значение, как для человека правильное питание, режим дня и регулярные физические нагрузки. Поэтому технология выращивания и содержания животных — неотъемлемая часть технологии производства высококачественных мяса, молока и яйца.

— Однако многие полагают, что корм как таковой — это просто ещё один вид бизнеса, в котором необходимости нет, ведь раньше вполне обходились вовремя скошенным и запасённым сеном…

— Опаснейшее заблуждение — надеяться, что силос, сенаж и сено можно купить и получить дешёвое и качественное молоко. В России на данный момент нет рынка по сбыту качественного сена. Фермерские хозяйства используют заготовки для собственных нужд, а продают излишки. Если подходить к бизнесу в сфере животноводства самым серьёзным образом, для начала необходимо заготовить полуторагодовалый запас основных кормов, а только после этого — или параллельно — закупать животных.

Чем выше предполагается получать продуктивность и качество продукции, тем серьёзнее необходимо подойти к бюджету на кормопроизводство и осуществлять планирование приобретения недостающих кормов. К сожалению, многие хозяйства приобретают высокопродуктивный скот, не продумав кормовую составляющую. В результате они не только не получают ожидаемых результатов, но даже теряют поголовье, а потребитель — возможность покупать качественную и свежую продукцию отечественных производителей.

Санкции и продовольственная безопасность

— Как бы вы оценили перспективы развития отечественного животноводства, в частности, насколько сильное влияние на развитие оказывают введённые санкции? Ряду отраслей сельского хозяйства они оказались даже полезны.

— Сегодня мировой тренд — растущий спрос на продукцию животноводческой отрасли. В этих условиях закрытие российского рынка для иностранных производителей сельскохозяйственной продукции позволило поддержать отечественные хозяйства. Однако важно понимать, что в условиях насыщения внутреннего рынка российские производителя мяса, молока и яйца теперь ориентируются на экспорт. Представляется, что как на внутреннем, так и на внешнем направлениях российскому животноводству придётся столкнуться с существенными рисками.

Так, например, главные составляющие кормовых добавок продолжают импортироваться, а мы уже выяснили, как важно обеспечить животных и птиц качественным и сбалансированным кормом. Именно поэтому для обеспечения продовольственной безопасности России в центре стратегии по развитию животноводства должно быть наращивание технологических мощностей внутри страны — в частности, по производству витаминов и аминокислот, в которых комбикормовая промышленность так нуждается.

— Максим Анатольевич, расскажите, пожалуйста, в каких условиях и почему сформировалась такая серьёзная зависимость комбикормовой промышленности от импорта? И как обстоят дела сегодня?