-

10.08.2017 06:01:47Вводятся ограничения на поставки продукции очередного белорусского предприятия

10.08.2017 06:01:47Вводятся ограничения на поставки продукции очередного белорусского предприятия

-

10.08.2017 05:59:33В ближайшие три года Россия должна экспортировать не менее 200 тысяч тонн свинины

10.08.2017 05:59:33В ближайшие три года Россия должна экспортировать не менее 200 тысяч тонн свинины

-

10.08.2017 05:57:39Россия ввела ограничения на поставки мяса еще одной бразильской компании

10.08.2017 05:57:39Россия ввела ограничения на поставки мяса еще одной бразильской компании

-

10.08.2017 05:56:17Российский торгпред сообщил, сколько США теряют на продэмбарго

10.08.2017 05:56:17Российский торгпред сообщил, сколько США теряют на продэмбарго

-

10.08.2017 05:54:00Три года без хамона: как эмбарго сказалось на акциях аграриев и ретейла

10.08.2017 05:54:00Три года без хамона: как эмбарго сказалось на акциях аграриев и ретейла

-

09.08.2017 05:29:40Повседневные расходы россиян в июле возросли на 0,6%

09.08.2017 05:29:40Повседневные расходы россиян в июле возросли на 0,6%

-

09.08.2017 05:28:42Проект строительства сахарного завода под Ростовом одобрили

09.08.2017 05:28:42Проект строительства сахарного завода под Ростовом одобрили

-

09.08.2017 05:27:20За продэмбарго в РФ уничтожили 17 тыс. тонн санкционки

09.08.2017 05:27:20За продэмбарго в РФ уничтожили 17 тыс. тонн санкционки

-

09.08.2017 05:26:02Компания «Ключ-агро» купила кубанского производителя яблок

09.08.2017 05:26:02Компания «Ключ-агро» купила кубанского производителя яблок

-

09.08.2017 05:24:50Прокуроры собрались в магазин. У ритейлеров может появиться еще одно проверяющее ведомство

09.08.2017 05:24:50Прокуроры собрались в магазин. У ритейлеров может появиться еще одно проверяющее ведомство

-

08.08.2017 05:38:31Как Россия прожила три года в условиях продуктового эмбарго

08.08.2017 05:38:31Как Россия прожила три года в условиях продуктового эмбарго

-

08.08.2017 05:36:18Билл Гейтс, Temasek и Ли Кашин вложат $75 млн в «искусственное мясо»

08.08.2017 05:36:18Билл Гейтс, Temasek и Ли Кашин вложат $75 млн в «искусственное мясо»

-

08.08.2017 05:34:45В Россию ядовитые яйца из Германии не поставлялись

08.08.2017 05:34:45В Россию ядовитые яйца из Германии не поставлялись

-

08.08.2017 05:33:07В Ялте обнаружено свыше 500 кг санкционных сыров и колбасных изделий

08.08.2017 05:33:07В Ялте обнаружено свыше 500 кг санкционных сыров и колбасных изделий

-

08.08.2017 05:32:20Россияне выбирают товары, выпущенные под маркой ритейлеров

08.08.2017 05:32:20Россияне выбирают товары, выпущенные под маркой ритейлеров

-

08.08.2017 05:30:42Ткачев: Россия закроет рынок собственными овощами через 3–5 лет

08.08.2017 05:30:42Ткачев: Россия закроет рынок собственными овощами через 3–5 лет

-

07.08.2017 11:01:23Пьём, гуляем. Россияне перестали экономить на дорогом алкоголе

07.08.2017 11:01:23Пьём, гуляем. Россияне перестали экономить на дорогом алкоголе

-

07.08.2017 10:59:51Число недовольных качеством мяса и молока россиян почти удвоилось

07.08.2017 10:59:51Число недовольных качеством мяса и молока россиян почти удвоилось

-

07.08.2017 10:57:59В 20% канадских колбас нашли неизвестное мясо

07.08.2017 10:57:59В 20% канадских колбас нашли неизвестное мясо

-

07.08.2017 10:55:17Как повлияет «торговая война» объявленная США на российской сельскохозяйственный рынок

07.08.2017 10:55:17Как повлияет «торговая война» объявленная США на российской сельскохозяйственный рынок

С 10 августа вводятся ограничения на поставки в РФ продукции, которую произвел Вилейский филиал ОАО "Молодечненский молочный комбинат" (Белоруссия). В твороге завода повторно выявлено наличие остатков линкомицина, пояснили в Россельхознадзоре.

Режим усиленного лабораторного контроля стал действовать в отношении ОАО "Гродненский мясокомбинат": в его свинине обнаружены ципрофлоксацин и энрофлоксацин.

Кроме того, в сыре ОАО "Здравушка-милк" оказались растительные жиры, не заявленные в составе. А в мясе птицы ОАО "Агрокомбинат Дзержинский" оказался энрофлоксацин.

Если и дальше продукция будет не соответствовать ветеринарно-санитарным нормам и требованиям ЕАЭС, Россельхознадзор ограничит поставки продукции указанных предприятий.

Россельхознадзор считает, что производство свинины в России за последние годы выросло настолько, что ее пора активно поставлять на экспорт. Свиноводы согласны, но видят проблем на этом пути.

За шесть лет свинины они начали производить в шесть раз больше - до 3 миллионов тонн, отмечает ведомство. К 2017 году Россия на 100 процентов смогла обеспечить себя этим продуктом. Пора выходить на экспорт, тем более, что у нас одни из самых строгих ветеринарных требований, а потому и качество на высоком уровне.

Как уточнили "Российской газете" в Национальном союзе свиноводов, показатели по итогам прошлого года оказались даже более высокими - 3,4 миллиона тонн (в убойном весе во всех категориях хозяйств). И планам по экспансии на международные рынки наши свиноводы только рады.

"C учетом перспектив развития производства свинины к 2020 году, при сохранении внутреннего баланса на внутреннем рынке, мы сможем направить на экспорт около 200 тысяч тонн", - отмечают эксперты союза. Иначе может возникнуть кризис перепроизводства.

Главным направлением экспорта считаются азиатские страны, и прежде всего - Китай. Дело в том, что цена на свинину в Поднебесной сейчас выше, чем в России, к тому же эта страна наращивает свои потребности. Если в 2014 году Китайская народная республика импортировала 0,76 тысячи тонн, то в 2015 - уже свыше миллиона тонн, а в прошлом году этот показатель более чем удвоился - до 2,4 миллиона тонн.

А вот на западном направлении есть проблемы. "Основным сдерживающим фактором является наличие в России африканской чумы свиней (АЧС), поэтому нам сейчас вход на эти рынки практически закрыт, - поясняют эксперты и подсказывают выход. - Есть такое понятие, как регионализация, которым пользуются другие страны. Например, в ряде стран ЕС эта болезнь также присутствует, но это не мешает Евросоюзу оставаться мировым лидером по экспорту свинины".

Суть проста: если есть вспышка африканской чумы свиней в каком-то регионе, то именно из него запрещается поставка, но при этом не закрывается для экспорта вся страна. Эту проблему и пытаются сейчас решать российские производители.

Россельхознадзор с 22 августа вводит временные ограничения на поставки мясной продукции бразильской Ad'oro s/a, следует из опубликованных на сайте российского ведомства материалов.

Речь, в частности, идет о мясе птицы, ее субпродуктах и жире, а также о непищевых продуктах. Ограничения вводятся из-за высокой токсичности и энтеропатогенных типов кишечной палочки, обнаруженных в этой продукции.

В начале августа ведомство обнаружило сальмонеллы в курином мясе, которое было произведено бразильской компанией Rio Branco Alimentos S/A. В результате этого с 11 августа оно ввело временные ограничения на поставку РФ продукции этой компании.

Американская экономика за период действия российского продовольственного эмбарго потеряла около 2,25 миллиарда долларов, а с учетом упущенной выгоды потери могут достигать 1,8-2,2 миллиарда долларов в год, заявил РИА Новости торговый представитель РФ в США Александр Стадник.

Российскому продэмбарго на минувших выходных исполнилось три года. Президент РФ Владимир Путин 6 августа 2014 года подписал указ, запрещающий импорт в Россию некоторых видов сельхозпродукции, сырья и продовольствия из стран, которые ввели антироссийские санкции: США, государств ЕС, Канады, Австралии и Норвегии. На следующий день правительство утвердило список запрещенной продукции: под запрет попали мясо, колбасы, рыба и морепродукты, овощи, фрукты, молочная продукция.

"Контрсанкции были вынужденной мерой, которая стала ответом на введенные ранее санкции в отношении российского бизнеса. На самом деле, эти антироссийские меры стали и ударом в спину многим американским компаниям", — отметил торгпред.

"Контрсанкции включают в себя ограничения на поставки в Россию товаров продовольственной группы. К этим ограничениям наше правительство подошло ответственно. Эти меры позволили поднять наше сельское хозяйство и при этом сохранить цены на продукты первой необходимости на приемлемом уровне. И, хотя контрсанкции играют на руку нашим аграриям, ситуация, когда приходится отвечать такими контрмерами, – ненормальная. Хотелось бы, чтобы в будущем наши отношения вернулись к уровню взаимовыгодного сотрудничества, когда нет необходимости принимать подобные ответные шаги", — продолжил он.

По словам Стадника, американский экспорт в РФ продовольственных товаров, попавших под эмбарго, резко сократился — до уровня статистической погрешности, и эти рыночные ниши занимают игроки из других стран и сами российские компании.

"По экспертным оценкам, полученным на основе статданных США, их прямые потери от введенных Россией контрмер могут составлять порядка 2,25 миллиарда долларов (за три года), а с упущенной возможностью роста экспорта по товарным группам, подпадающим под ответные меры России, до уровня 1,8–2,2 миллиарда долларов в год", — заключил собеседник агентства.

Согласно экспертной оценке специального докладчика Совета ООН по правам человека Идриса Джазаири, потери стран, инициировавших санкции в отношении России, составляют более 100 миллиардов долларов. Вместе с тем, по данным французского исследовательского центра по мировой экономике Centre d'Etudes Prospectives et d'Informations Internationales (CEPII), 82% недополученной прибыли приходится на экспорт продукции, не попавшей под действие российского продовольственного эмбарго.

Три года назад в ответ на западные санкции Россия ввела продовольственное эмбарго против США и ЕС. Насколько помогли эти меры акциям российских компаний из потребительского сектора и есть ли еще потенциал роста у их котировок?

В августе исполнилось три года с момента введения продовольственного эмбарго Россией в отношении Евросоюза, США и некоторых других стран — соответствующий указ президент Владимир Путин подписал 6 августа 2014 года. Под запрет попали поставки говядины, свинины, мяса птицы, рыбы, морепродуктов, сыров, молока, фруктов, овощей, а также некоторых других категорий продуктов. Продэмбарго стало ответом на санкции США и Евросоюза, введенные в отношении России после присоединения Крыма. Спустя год контрсанкции были распространены также на Албанию, Лихтенштейн, Исландию и Черногорию, а с 1 января 2016 года — на Украину. В начале июля Россия продлила эмбарго до 31 декабря 2018 года.

Спустя три года после введения продуктовых санкций министр сельского хозяйства Александр Ткачев оценил влияние эмбарго на российский агропромышленный комплекс как положительное, отметив, что оно позволило аграриям нарастить производство. По данным Минсельхоза, объем поставок зарубежных продуктов в 2016 году составил $25 млрд, в то время как в 2013 году, до введения эмбарго, он достигал $43 млрд. РБК разобрался, насколько помогли контрсанкции котировкам компаний из потребительского сектора и АПК.

Лидеры и аутсайдеры

C 7 августа 2014 года по 7 августа 2017 года отраслевой индекс ММВБ — Потребительские товары и услуги — вырос на 13,9%, до 6562,24 пункта. Это значительно меньше, чем рост широкого рынка за этот период: индекс ММВБ поднялся за три года на 47,7%, до 1970,37 пункта. Однако отдельные акции из потребительского сектора рынка, в частности бумаги производителей продуктов питания, показали более серьезную динамику, чем отраслевой индикатор.

Среди них лидером роста за три года оказались обыкновенные акции кондитерской компании «Красный Октябрь»: с 7 августа 2014 года их котировки поднялись на 262%. На втором месте по динамике — бумаги Останкинского мясоперерабатывающего завода, которые за указанный период подорожали на 163%, до 55 руб. Значительный рост также показали котировки компании «Русская аквакультура» (бывшее «Русское море») — крупнейшего российского импортера и переработчика рыбы и морепродуктов. За три года они увеличились на 125%, до 157 руб. за штуку.

Также в пятерку лидеров вошли акции крупного производителя и переработчика мяса «Черкизово», подорожавшие с августа 2014 года на 84%, до 1251 руб., и депозитарные расписки ГК «Русагро» (производит сахар, масложировую и мясную продукцию) — их рост составил 73,3%, до 721 руб. Аутсайдером сектора АПК за три года контрсанкций оказались акции одного из крупнейших производителей зерна — «Русгрэйн Холдинга», стоимость которых в этот период снизилась на 1,1%, до 6,45 руб.

Для сравнения: акции компаний-экспортеров из индекса голубых фишек ММВБ, которые являются самыми ликвидными и наиболее торгуемыми бумагами на российском рынке, подорожали меньше. Котировки «Роснефти» выросли за три года на 44%, до 219,54 руб., компании «Норникель» — на 34,6%, до 9270 руб., ЛУКОЙЛа — на 51%, до 2917,5 руб. Бумаги «Газпрома», напротив, подешевели на 5,1%, до 119,5 руб.

Впрочем, продуктовые сети, которые фиксировали рост выручки на фоне ажиотажного спроса потребителей в 2014–2015 годах после обвала рубля и сокращения импорта, в большинстве случаев тоже не могут похвастаться значительным ростом капитализации по итогам трех лет контрсанкций.

Акции компании «Магнит» за этот период подорожали примерно на 5,1%, до 9401 руб. Депозитарные расписки другого ретейлера, компании «Лента», и вовсе показали снижение на 11,5%, до 360 руб., а акции «Дикси Групп» с августа 2014 года подешевели на 40,7%, до 241,7 руб. Исключением стали только бумаги владельца сети супермаркетов «Перекресток» X5 Retail Group, торгующиеся на Лондонской бирже: с момента введения контрсанкций они подорожали на 136,7%, до $39,81. Столь разнонаправленную динамику эксперты, опрошенные РБК, объясняют особенностями корпоративного управления и ценовой политики в этих компаниях.

Помогло ли эмбарго?

Введение эмбарго на импортные продукты подстегнуло рост производства у российских аграриев и продовольственных гигантов, поддержав их котировки, считает старший аналитик ИК «Фридом Финанс» Богдан Зварич. С ним соглашается и директор по инвестициям ИК «Универ Капитал» Дмитрий Александров. «Контрсанкции способствовали если не росту маржинальности, то, по крайней мере, значительному увеличению доли бизнеса российских производителей продовольствия на внутреннем рынке», — утверждает он.

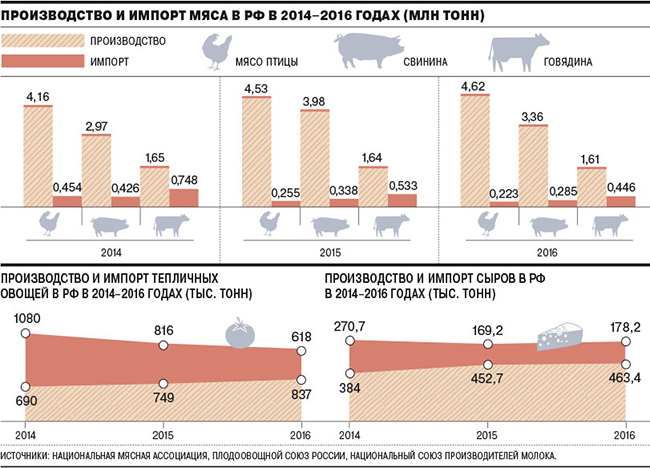

Выводы финансиста подтверждает и статистика Минсельхоза, согласно которой доля импорта в потреблении свинины сократилась с 2013 по 2016 год более чем в три раза — до 8%, а в потреблении мяса птицы — в 2,5 раза, до 5%. Также почти в два раза сократился импорт овощей — с 866 тыс. т в 2013 году до 463 тыс. т в 2016 году, при этом увеличивается сбор отечественных овощей и фруктов. В целом, отмечает Минсельхоз, за последние три года производство тепличных овощей увеличилось на 30%, а темпы закладки садов — в среднем в полтора раза.

Тем не менее списывать рост акций компаний потребительского сектора только на продэмбарго было бы некорректно, говорит финансовый аналитик «Открытие Брокер» Тимур Нигматуллин. Он напоминает, что ряд крупных игроков АПК экспортируют значительную часть своей продукции за рубеж, а значит, в 2014–2017 годах они получали доход преимущественно от переоценки курсов валют, когда рубль ослабел к доллару. «У компании «Русагро» существенная доля продукции отправляется на экспорт. Она довольно крупный поставщик сахара на международные рынки», — приводит пример Нигматуллин.

А крупные ретейлеры, по его мнению, смогли выиграть только на короткий срок — за счет разгона потребительской инфляции в 2015 году после обвала рубля и сокращения импорта на фоне контрсанкций. «Торговые сети остались в выигрыше только в 2015 году, когда из-за обвала рубля и инфляционного шока россияне стали массово скупать товары в супермаркетах, опасаясь еще большего роста цен в будущем», — поясняет эксперт.

Главный аналитик УК «Ронин Траст» Андрей Верхоланцев также связывает улучшение операционных показателей компании АПК и потребсектора с макроэкономической ситуацией в начале кризиса. «Компаниям удалось переложить часть негативных эффектов от инфляции на потребителя, повысив цены на свою продукцию или товары. Сам фактор контрсанкций имеет очень ограниченное влияние», — убежден он.

Стоит ли инвестировать в 2017 году

Сейчас, когда российская экономика приспособилась к более слабой национальной валюте, а инфляция замедлилась, дальнейший рост акций компаний потребсектора будет зависеть от динамики реальных доходов и потребительской активности россиян, сходятся во мнении опрошенные аналитики. При этом продление эмбарго на 2018 год уже не имеет никакого значения, поскольку это решение властей заранее было учтено в котировках «продовольственных» акций.

«Население сейчас менее восприимчиво к инфляции, чем в 2015 году, когда она достигла 12,9% по итогам года. А реальные располагаемые доходы россиян продолжают снижаться», — говорит Тимур Нигматуллин. По данным Росстата, в первом полугодии 2017 года реальные доходы граждан сократились на 1,6% в годовом выражении.

Из-за слабой потребительской активности в стране аналитик не видит основания для повышения котировок акций продовольственного сектора. «Я не знаю ни одной компании АПК, которую стоило бы купить сейчас.Та же «Русагро» показывала значительный рост последние три года, но она выплачивала прибыль в виде дивидендов, а не инвестировала ее в расширение производства. У нее нет источников роста», — подчеркивает эксперт. Другие компании АПК, по мнению Нигматуллина, также исчерпали потенциал роста.

Андрей Верхоланцев тоже не считает инвестиции в потребсектор перспективными. «Инфляция сейчас замедляется, нового обвала рубля мы пока не ожидаем. Соответственно, ажиотажного всплеска потребительской активности, как в 2014–2015 годах, не будет. Не думаю, что на этом рынке сохраняются актуальные инвестиционные идеи», — подчеркивает он.

Богдан Зварич, напротив, делает ставку на восстановление российской экономики и рост потребительской активности в стране в ближайшие годы. По его мнению, акции аграриев и ретейлеров еще способны показать положительную динамику. «В июне розничные продажи в России росли третий месяц подряд после долгого спада. Это говорит о том, что потребительский спрос начал восстанавливаться», — отмечает финансист. Согласно данным ЦБ, в июне рост оборота розничной торговли усилился до 1,2% в годовом выражении с майских 0,7% и апрельских 0,1%.

Главными бенефициарами такой ситуации будут торговые сети, считает Зварич. Сам аналитик выделяет депозитарные расписки компании «Лента», торгующиеся на Московской бирже, — они находятся на привлекательных ценовых уровнях, а бизнесу этого ретейлера, по мнению Зварича, есть куда расширяться. Тимур Нигматуллин добавляет, что инвестору, который все же захочет вложиться в потребсектор, можно обратить внимание и на акции компании X5 Retail Group. «Эта компания, в отличие от других, не направляла значительные суммы на выплаты дивидендов акционерам, а вкладывала прибыль в свои инвестпрограммы. На среднесрочном горизонте эти инвестиции могут обеспечить рост ее котировок», — подытоживает эксперт.

Повседневные расходы россиян в прошлом месяце увеличились на 0,6%, если сравнивать с июнем, сообщает RNS со ссылкой на холдинг «Ромир».

Это существенно превосходит резко сократившуюся инфляцию, которую рассчитал Росстат в 0,1%. В июле годовой рост общих повседневных расходов был на уровне 8,1%, что значительно выше размера накопленной за период официальной инфляции в 3,9%.

Июльские расходы россиян росли на фоне падения размера среднего чека от похода в магазин. Потребители оставляли на кассе меньшие суммы, однако из-за интенсивной частоты походов в магазины общие расходы возросли.

«Ромир» изучил потребительское поведение 30 тыс. граждан РФ в 180 городах с населением свыше 100 тыс. человек.

В Ростовской области одобрили проект по строительству сахарного завода. Он появится в Целинском районе, сообщает Агентство инвестиционного развития региона.

Сейчас остается получить разрешения на строительство завода. Спроектировано 74 объекта. В проект необходимо инвестировать 18 млрд руб. Мощность предприятия составит 12 тыс. тонн свеклы в сутки, производительность - 17 тыс. тонн свеклы в год.

В РФ с 6 августа 2015 г. уничтожили около 17 тыс. тонн санкционной продукции, информирует Россельхознадзор. В основном это растительная продукция (16,4 тыс. тонн), животноводческой — примерно 500 тонн.

За два года удалось задержать 17,135 тыс. тонн санкционки: 16,524 тыс. тонн овощей и фруктов и 611 тонн продукции животноводства.

Больше всего случаев выявления было на административной границе с Белоруссией.

Компания «Ключ-агро» Михаила Медведева приобрела земли и имущество «Приреченского», кубанского производителя яблок, информируют «Ведомости».

Площадь садов увеличилась до 200 га. По итогам этого года планируется собрать свыше 4 тыс. тонн яблок. Сельхозугодья компания намерена увеличить до 500 га.

В Национальном плодоовощном союзе оценивают сделку в 20 млн руб. Дополнительные 300 га земли могут обойтись Медведеву в 50-600 млн руб.

Генпрокуратура провела встречу с представителями некоммерческих организаций в сфере производства и реализации продовольствия (отраслевых союзов), рассказали “Ъ” несколько участников встречи, состоявшейся в среду.

Получив несколько депутатских запросов, Генпрокуратура может начать проверки продовольственных ритейлеров. Как стало известно “Ъ”, представители надзорного ведомства встречались с участниками рынка, чтобы определить спорные моменты в отношениях сетей и поставщиков, где возможны нарушения. В прошлый раз прокуратура приходила к ритейлерам в 2015 году на фоне резкого подорожания продуктов. Но сейчас ситуация иная: продовольственная инфляция в разы ниже.

Одной из основных тем совещания стала проблема ущемления прав товаропроизводителей со стороны сетевых компаний при заключении договоров поставки и нарушения законодательства в сфере ценообразования на продукты питания, указано в повестке встречи (есть у “Ъ”). «Это было первое установочное совещание»,— отмечает один из его участников. По его словам, основная цель подобных мероприятий подключить Генпрокуратуру к проверкам ритейлеров, которые проводит Федеральная антимонопольная служба (ФАС). «ФАС не всегда получает оперативный доступ к нужной информации, а прокуратура не всегда знает, что нужно искать, поэтому и родилась идея объединить усилия»,— поясняет он. Но дальнейшая стратегия пока не выработана, поэтому совещания продолжатся, добавляет собеседник “Ъ”.

Прокуратура получила от депутатов, в том числе от вице-спикера Госдумы Ирины Яровой, несколько запросов, касающихся отношений поставщиков и ритейлеров, а также ценообразования, поэтому решила разобраться в этом вопросе, рассказывает президент Российской гильдии пекарей и кондитеров Юрий Кацнельсон, участвовавший в совещании.

Ранее госпожа Яровая призвала прокуратуру «обеспечить самый пристальный контроль за политикой ценообразования особенно на социально значимые товары», напомнили в ее аппарате. Она предложила включить соответствующий пункт в итоговое решение коллегии Генпрокуратуры 27 июля.

Прокуратура намерена вмешиваться точечно после сигналов о конкретных нарушениях, а не проводить проверки повсеместно, продолжает господин Кацнельсон. По его мнению, привлечение Генпрокуратуры позволит избавить рынок от излишнего популизма законотворцев. «Мы наладили конструктивную работу с Ассоциацией компаний розничной торговли (АКОРТ) по отказу от возвратов хлебной продукции, сейчас нет оснований говорить, что сети нас кошмарят»,— подчеркивает он. Другие участники совещания от комментариев отказались. В Генпрокуратуре и ФАС не ответили на запрос “Ъ”.

Последний раз прокуроров привлекали к проверке продовольственного рынка в начале 2015 года. Тогда генпрокурор Юрий Чайка поручил провести повсеместную проверку в связи с резким разгоном продовольственной инфляции. В 2014 году, по данным Росстата, она составила 15,5%, в 2015-м — 14%. В результате было обнаружено, что только в январе 2015 года некоторые товары, например в Пермском крае, подорожали более чем на 150%. После этого краевая прокуратура потребовала провести доследственную проверку менеджмента крупнейших розничных сетей X5 Retail Group и «Магнит», а также компаний «СемьЯ» и «Виват» сразу по четырем статьям Уголовного кодекса, сообщал “Ъ”. «Мне неизвестно, что были приняты серьезные санкции в отношении ритейлеров по итогам прошлой проверки, вероятно, нарушения были оперативно устранены»,— говорит глава АКОРТ Илья Ломакин-Румянцев. По его мнению, в текущей ситуации привлечение прокуратуры может носить превентивный характер на фоне только складывающейся практики применения обновленного закона «О торговле». Сейчас Генпрокуратура о проверках субъектов закона «О торговле» информацию не предоставляла, отметил господин Ломакин-Румянцев.

Прокуратура регулярно проводит проверки ценообразования в сфере тарифов ЖКХ, на электроносители, при продаже лекарственных средств и т. д., напоминает партнер адвокатского бюро А2 Михаил Кюрджев. Партнер юридической фирмы ЮСТ Анна Котова-Смоленская говорит, что прокуратура в ходе проверок может проследить разницу между закупочной и розничной ценой товара, а также увидеть, на каком этапе началось повышение цен — у поставщика или уже у ритейлера. Она полагает, что привлечение прокуратуры может быть связано в большей степени со сбором информации о ценообразовании, нежели поиском нарушений в этой сфере, так как наценки государство не регулирует. Сегодня продовольственная инфляция заметно ниже, чем в 2015 году: в июне она составила лишь 4,4%.

За три года, что действует продовольственное эмбарго, из-за которого под запретом в России оказался целый ряд продуктов с Запада, продовольственный рынок успел адаптироваться. Но потребители продолжают переплачивать за продукты из-за действия контрсанкций и жаловаться на качество аналогов запрещенных товаров. Тем временем чиновники и некоторые сельхозпроизводители не устают лоббировать продление действия эмбарго еще на несколько лет.

6 августа 2014 года президент Владимир Путин подписал указ «О применении отдельных специальных экономических мер в целях обеспечения безопасности РФ». Документ ввел в России продуктовое эмбарго, которое задумывалось как ответ на санкции в отношении российских компаний, чиновников и бизнесменов из-за ситуации на Украине и вхождения Крыма в состав России. Изначально эмбарго было введено в отношении стран Евросоюза, США, Австралии, Канады и Норвегии, затем в список попали Албания, Лихтенштейн, Исландия, Черногория и Украина. Сегодня запрет касается мясных и молочных продуктов, рыбы, овощей, фруктов, орехов и соли. В 2016 году Владимир Путин, выступая на форуме «Общероссийского народного фронта», пообещал «тянуть как можно дольше» с отменой контрсанкций. И Минсельхоз, и те отечественные сельхозпроизводители, которые выиграли от резкого снижения конкуренции, активно поддерживают такие заявления. Однако контрсанкции, из-за которых страдают обычные потребители, могут негативно сказаться на притоке инвестиций в АПК.

Первая реакция

«Продовольственное эмбарго стало серьезным вызовом для отрасли. В одночасье у всех игроков российского розничного рынка были разрушены партнерства, создаваемые годами, пришлось отказаться от поставщиков, которые в течение многих лет отбирались путем проведения тендеров и аудитов качества»,— вспоминают введение контрсанкций в четвертом по обороту российском ритейлере ГК «Дикси» (сети «Дикси», «Виктория» и «Мегамарт»). Искать альтернативу товарам и менять логистические маршруты пришлось в короткий срок, говорили в «Auchan Россия», «до эмбарго в ассортименте были представлены сыры практически из всех европейских стран, в первую очередь из Франции, Финляндии, Латвии, Литвы, Польши, Греции, Голландии и Германии». Если в 2014 году на импортные сыры приходилось около 56% ассортимента, то в 2016 году — примерно 20%, подсчитывал представитель сети. По словам главы представительства Metro AG Алексея Григорьева, таким компаниям, как Auchan или Metro Cash & Carry, было сравнительно легче адаптироваться к новым условиям, так как они могли быстрее найти новых поставщиков с помощью международных представительств. В целом найти замену большинству товарных позиций (SKU) российским розничными сетям удалось в течение первых двух-трех месяцев с момента введения эмбарго, говорил он. Уже к концу 2014 года большинство ритейлеров уверенно заявляли, что адаптировались к новой реальности.

Российским потребителям пришлось труднее. В конце 2014 года в Институте стратегического анализа ФБК подсчитали, что контрсанкции на тот момент уже обошлись потребителям в 44,7 млрд руб., дополнительные расходы к августу 2015 года прогнозировались на уровне 147,3 млрд руб. Ускорению инфляции способствовали снижение предложения товаров, недостаточный уровень конкуренции и рост транспортных расходов: товары поступают либо из более далеких регионов, либо из той же Европы, но обходными путями — через Белоруссию или из Южной Америки и т. д., объясняли в институте. По данным Института Гайдара, РАНХиГС и Академии внешней торговли Минэкономики, каждый год из-за действия эмбарго россияне вынуждены дополнительно тратить на продукты в среднем по 4,4 тыс. руб. В марте 2017 года эксперты подсчитали, что за первые шесть месяцев действия контрсанкций рост цен на аналоги санкционных товаров только из-за ограничений составил 29,9%, а на продукты, не подпавшие под эмбарго,— 5,1%. При этом потребители переключились на более дешевые товары пониженного качества, отмечали эксперты. По данным опроса «Ромира», проведенного в июне 2017 года, 27% потребителей по-прежнему недовольны качеством доступных на полках сыров, а в 2015 году таких респондентов было 33%. Таким образом, можно говорить, что период наибольших потрясений от замены брендов на полках и смены качества вновь появившихся товаров остался позади, считают в «Ромире».

Санкционный рост

Бенефициарами продуктового эмбарго, очевидно, стали те российские сельхозпроизводители, продукция которых попала в список запрещенных товаров. По данным отчетности группы «Черкизово», за 2014–2016 годы доля отечественного мяса птицы на внутреннем рынке выросла с 90% до 95%, свинины — с 87% до 93%, говядины — с 68% до 82%.

Выиграли от контрсанкций прежде всего российские производители молочной продукции. Импорт сыров в Россию за 2014–2016 годы сократился на 35,5%, до 158 тыс. тонн, а объем собственного производства вырос на 20,6%, до 463,4 тыс. тонн, подсчитали в Национальном союзе производителей молока («Союзмолоко»).

Поставки овощей защищенного грунта в 2014–2016 годах сократились почти в два раза — с 1,08 млн до 618 тыс. тонн, а внутреннее производство выросло на 21,3%, до 837 тыс. тонн, говорится в материалах Национального плодоовощного союза. Но для рынка тепличных овощей важнее оказалось введение ограничений в отношении Турции в 2016 году, отмечает начальник центра экономического прогнозирования Газпромбанка Дарья Снитко. Именно в 2016 году у инвесторов наиболее активно появился интерес к тепличному бизнесу, подтверждает собеседник “Ъ” в отрасли.

Госпожа Снитко, впрочем, отмечает: гораздо сильнее на темпах роста и импортозамещении в российском АПК сказалась девальвация рубля, которая случилась примерно в одно время с введением продуктового эмбарго, а не сами контрсанкции, которые привели к снижению конкуренции в сельском хозяйстве и росту цен на конечную продукцию. Примером может служить рыбная отрасль. Здесь контрсанкции, особенно на первом этапе, привели к росту цен на сырье, удорожанию продукции, падению спроса и сокращению производства, считает исполнительный директор Рыбного союза Сергей Гудков. «Русская аквакультура» оценивает объем потребления рыбы в России в 2016 году в 2,7–2,8 млн тонн против 3,1 млн тонн в 2014 году. Однако сокращение потребления в большей степени связано с ростом курсов валют, а не эмбарго, говорится в годовом отчете компании. По словам господина Гудкова, ситуация начала выправляться в последнее время, когда государства стало давать больше квот на прибрежный вылов, откуда вся рыба поставляется на внутренний рынок.

Гендиректор Института конъюнктуры аграрного рынка Дмитрий Рылько в целом оценил вес фактора эмбарго в темпах роста сельского хозяйства в 25–30%. При этом некоторые участники рынка уже сегодня признают: эмбарго может создать излишне тепличные условия для российских производителей. «На каком-то этапе санкции надо смягчать для того, чтобы внутреннюю конкуренцию усиливать»,— говорил в интервью “Ъ” гендиректор агрохолдинга «Степь» (входит в АФК «Система») Константин Аверин.

Ответ Западу

В 2014 году в ЕС оценивали ежегодный объем экспорта подпавших под запрет продуктов в Россию примерно в $12 млрд. Аналитический центр при правительстве России год спустя подсчитал: страны-экспортеры потеряли от действия эмбарго $9,3 млрд. В РАНХиГС, Институте Гайдара и Всероссийской академии внешней торговли при этом указывали, что главные инициаторы санкций в отношении РФ — США, Великобритания, Канада, Германия и Франция — не понесли существенных потерь от эмбарго, так как нашли новые рынки для запрещенных в России продуктов. При этом за первый год действия продуктового эмбарго экспорт продуктов из ЕС в денежном выражении вырос с €455,1 млрд до €482,5 млрд, подсчитали аналитики. «Случаи, когда сокращение импорта в Россию привело к реальному падению объемов и стоимости экспорта из санкционных стран, единичны, а по масштабам нанесенного экономического ущерба незначительны»,— констатировали эксперты.

На сайте Еврокомиссии отмечается, что эмбарго оказало явное влияние на продовольственный экспорт в Россию, в 2016 году его объем там оценивают в €5,6 млрд, что в два раза меньше, чем в 2013 году. Однако, отмечают в Еврокомиссии, общий аграрный экспорт из ЕС за тот же период рос и в 2016 году достиг рекордных €131,1 млрд, что на 1,6% больше, чем годом ранее. При этом, несмотря на действие эмбарго, запрещенные продукты, в том числе из ЕС, продолжают попадать в Россию. Их импорт идет через соседние страны, входящих в ЕАЭС. Для оформления поставок в России регистрируются фирмы-однодневки, а реализуется товар на оптово-розничных базах по поддельным документам, рассказывают собеседники “Ъ” на рынке. С 6 августа 2015 года в России действует указ президента об уничтожении подобной продукции. По данным Россельхознадзора на 31 июля 2017 года, в стране было утилизировано 16,8 тыс. тонн подпавших под эмбарго продуктов, из которых более 97% пришлось на овощи и фрукты.

Эмбарго просят остаться

В начале июля 2017 года глава Минсельхоза Александр Ткачев выразил надежду, что российское продуктовое эмбарго продлится еще лет десять. Кроме того, Минсельхоз сегодня не исключает возможности расширения списка запрещенных продуктов. Как ранее сообщал “Ъ”, чиновники обсуждают идею введения эмбарго на импорт мясокостной муки для стимулирования ее внутреннего производства. При этом пострадать от санкций могут производители кормов для домашних животных, которые используют муку как сырье. По оценкам участников рынка, эмбарго грозит приостановкой работы части площадок и снижением ежегодного объема выпуска продукции на 309 тыс. тонн (30 млрд руб. в денежном выражении). В мясной отрасли считают: производители кормов для домашних животных противятся введению эмбарго, так как стремятся сохранить за собой контроль по импорту сырья, чтобы максимизировать свою маржу. По данным источников “Ъ”, решение о включении мясокостной муки в перечень санкционных продуктов отложено минимум до осени.

Ранее господин Ткачев неоднократно высказывался за продление действия продуктового эмбарго, в том числе из-за его пользы для инвестиционной привлекательности российского сельского хозяйства. «Они (контрсанкции.— “Ъ”) очень благоприятно влияют на инвестиционный фон, на рост АПК. Это видим совершенно очевидно… Я думаю, что мы продолжим этот рост. У нас появятся новые рабочие места, новые технологии, новые предприятия, новые комплексы»,— говорил он в июле нынешнего года. По подсчетам Минсельхоза, в 2014 году в АПК было привлечено 1,4 трлн руб., в 2015 году — 1,5 трлн руб., а к 2020 году общий объем инвестиций может вырасти еще на 1 трлн руб. Переоценивать роль эмбарго в притоке средств в отрасль не нужно, в 2014–2015 годах это зачастую были отложенные инвестиции, планировавшиеся до контрсанкций, говорит Дмитрий Рылько. Отрицательно эмбарго может сказаться и на привлекательности отрасли в будущем. «Многие инвесторы сегодня считают, что текущая доходность в сельском хозяйстве продиктована закрытым рынком, поэтому не спешат начинать долгосрочные проекты, так как опасаются снятия эмбарго. Неопределенность усиливается тем, что контрсанкции регулярно продлеваются только на год»,— поясняет Дарья Снитко.

Этим летом Владимир Путин продлил срок продуктового эмбарго до 31 декабря 2018 года.

Сингапурский госфонд Temasek, а также Билл Гейтс и гонконгский миллиардер Ли Кашин профинансируют стартап Impossible, занимающийся производством альтернатив мясу из растительного сырья, пишет Financial Times.

Среди других инвесторов, принимающих участие в раунде финансирования Impossible объемом $75 млн, - фонд Open Philantrophy, возглавляемый сооснователем Facebook Дастином Московицем и его супругой Кари Туной.

Impossible была создана в 2011 г. бывшим профессором биохимии Стэнфордского университета Пэтом Брауном.

В качестве ключевого компонента для производства «искусственного мяса» Браун использует леггемоглобин - разновидность гемоглобина, содержащуюся в сое, которая придает растительным бургерам вкус настоящего мяса. Компонент производится с помощью генетически модифицированных дрожжей и ферментации, что позволяет создать идентичный натуральному мясу продукт, утверждают в Impossible.

Компания недавно получила патент на использование соевого леггемоглобина в заменителях мяса, и планирует предоставить Администрации по контролю за продуктами питания и лекарствами исследования, подтверждающие безопасность употребления этого компонента в пищу.

Бургеры с использованием «растительного мяса» впервые появились в одном из нью-йоркских ресторанов год назад, а сейчас подаются почти в 50 ресторанов.

В ближайшие недели Impossible намерена открыть предприятие в Окленде, что позволит ей перейти от продажи нескольких тысяч бургеров в месяц к нескольким миллионам, заявил главный операционный и финансовый директор компании Дэвид Ли. «Это полностью изменит экономику бизнеса и область распространения продукции бренда, - сказал Ли в интервью FT. - К концу этого календарного года мы будем генерировать прибыль в расчете на каждый выпускаемый бургер, что даст нам средства на дальнейшее развитие».

В дальнейшем Impossible надеется начать разработку растительных альтернатив другим продуктам животного происхождения, включая сыр, рыбу и сосиски.

По данным Роспотребнадзора, яйца кур и продукция из мяса кур в Российскую Федерацию из Королевства Бельгия, Нидерландов и Федеративной Республики Германии в 2017 году не поставлялись.

В Германию из Голландии было поставлено порядка 1 млн яиц с содержанием фипронила (вид инсектицида).

Также опасные партии были найдены в магазинах Бельгии.

Фипронил применяют для избавления от блох, вшей и клещей. Препарат нельзя использовать для лечения животных, мясо которых предназначено для употребления в пищу человеком.

Сотрудники Россельхознадзора проверили склад-магазин №39 в Ялте (Крым). Была обнаружена санкционная продукция.

Речь идет о 488,8 кг сыров из Германии, Голландии, Украины, Франции и Дании. Кроме того, выявлено 50 кг колбасных изделий, произведенных Харьковским мясокомбинатом (Украина).

Собственники не смогли предоставить информацию об оформлении ветсертификатов и прочих необходимых документов. На продукции не было маркировки на русском языке.

Продукцию изъяли из оборота и уничтожили.

Жители крупных городов все чаще выбирают товары, выпущенные под маркой ритейлеров. Они дешевле, нежели продукты от известных брендов. Об этом свидетельствует исследование РосИндекс, проведенное Ipsos Comcon в 2017 г.

Среди товаров собственных торговых марок популярны напитки, молочные продукты, консервированные и замороженные овощи, пишут «Известия».

47% жителей крупных городов предпочитают покупать продукты в гипермаркетах, 46% - в супермаркетах. 41% респондентов выбирает более дешевые марки.

Россия сможет на 90% закрыть рынок овощами собственного производство через 3–5 лет, сообщил в понедельник глава Минсельхоза РФ Александр Ткачев в эфире канала «Россия 24».

«Нам нужно от силы пять, минимум три года, для того чтобы мы могли на 90% закрыть свой рынок по овощам», — пояснил министр, заметив, что российское производство развивается очень активно.

«За три года прибавили на 30% производство овощей. Это существенно», — заключил Александр Ткачев. Он также отметил, что в этом году сбор овощей не снизится, несмотря на неблагоприятную погоду, и сохранится на прошлогоднем уровне в 16–16,5 млн т.

Также Александр Ткачев заверил, что к осени цены на сельхозпродукцию в РФ снизятся, и подчеркнул, что уже сейчас стоимость самых необходимых овощей снизилась на 15%.

Импорт дорогого крепкого алкоголя в первом полугодии 2017 года значительно вырос — в целом более чем на 11%. Такова оценка Центра исследования федерального и региональных рынков алкоголя ЦИФРРА, основанная на данных ЕГАИС.

Больше всего увеличился импорт абсента — вдвое. Далее идут коньяк (+74%) и кальвадос (+46%).

Эксперты связывают это с тем, что россияне перестали экономить на алкоголе — прежде всего речь идёт о среднем классе.

— Кризис закончился для слоя населения, у которого есть деньги. В кризис они экономили, покупали бутылки на 300 руб. подешевле или вообще не покупали, — рассказывает директор ЦИФРРА Вадим Дробиз. — Максимум экономят люди полтора года. Сейчас уже экономят на более крупных покупках — квартиры, дачи, автомобили и так далее. А ведь алкоголь для людей — это маленькая радость. Пили они в кризис подешевле, потерпели, а сейчас решили вернуться к тем самым маленьким радостям. Потребление в этой группе населения начинает восстанавливаться.

К тому же, как сообщали СМИ со ссылкой на "Мониторинг экономической ситуации в России" экспертов РАНХиГС, Института Гайдара и ВАВТ, россияне стали чаще брать кредиты, чтобы "компенсировать длительное снижение реальных денежных доходов заёмными средствами" и сохранить привычный уровень жизни.

При этом, как рассказывал Лайф, около 20 млн человек в России вообще не могут позволить себе купить легальный алкоголь из-за нищеты. Они покупают так называемые фанфурики — лосьоны или аптечные настойки.

Ранее Лайф рассказывал, в каких регионах России больше любят водку, коньяк, пиво и вино. Лидер по продажам вина — Архангельская область. По потреблению пива — Республика Адыгея. А водку и коньяк любят на Сахалине и в Ленинградской области.

Как ни странно, эксперты аптечного рынка отмечают, что россияне продолжают экономить на лекарствах — из-за этого производство препаратов в России сократилось за год на 8%.

Почти в два раза — с 8 до 15% — выросло число россиян, которые заявили, что за прошедший год качество мяса и молочных продуктов ухудшилось. Наибольшее количество негативных оценок снова собрала категория сыров — 27%.

Количество жителей России, которые считают, что за прошедший год качество мяса на прилавках ухудшилось, составило 15%, свидетельствуют данные исследования, которое провел в июне 2017 года исследовательский холдинг «Ромир».

С момента проведения предыдущего исследования мнений о продуктах из «санкционных» категорий (декабрь 2015 года) количество респондентов, отметивших ухудшение качества мяса выросло почти вдвое: тогда об этом заявили 8% опрошенных. Количество положительных оценок в этой категории уменьшилось с 20 до 14%, при этом с 60 до 65% возросло число тех, кто не заметил изменений в качестве мяса.

Почти удвоилось и количество россиян, недовольных качеством молока и молочных продуктов: также с 8 до 15%.

На треть выросло число потребителей, недовольных качеством колбас: с 12 до 18%. Зеркально снизилось количество тех, кто посчитал, что качество колбас улучшилось: с 18 до 12%. При этом в 2017 году 64% опрошенных заявили, что качество колбас за прошедший год не изменилось. В 2015 году доля таких ответов составила 56%.

Наибольшее количество недовольных качеством продуктов собрала категория сыров: 27% респондентов отметили снижение качества этого вида продуктов за последний год. В декабре 2015 года об ухудшении качества сыров заявили 33% опрошенных.

В то же время с 20 до 15% сократилась доля недовольных качеством фруктов, а количество недовольных качеством рыбы осталось на прежнем уровне — 19%.

Большая часть россиян (от 57 до 66% в зависимости от категории продукта) заявила, что не заметила изменения качества продуктов из санкционных категорий за прошедший год.

Лидерами по числу отрицательных оценок стали россияне, проживающие в городах с населением 100–500 тыс. человек, респонденты из Центрального и Южного округов, говорится в исследовании. Они чаще всего высказывали недовольство качеством молочной продукции, мяса и колбасных изделий. Качество овощей больше критиковали жители Центрального, Южного, Уральского и Северо-Западного округов, а качество рыбы вызвало больше нареканий у жителей Урала и юга. Качество фруктов в большей степени не устраивает жителей северо-запада и Урала.

Наибольшее число недовольных качеством сыров проживает в городах-миллионниках, уточнили авторы исследования.

Исследование, финансируемое из федерального бюджета, показало, что 20 процентов колбас, взятых из продовольственных магазинов по всей Канаде, содержали мясо, которое не было указано на этикетке

Было исследовано 100 колбас, которые были помечены как содержащие только один ингредиент — говядина, свинина, курица или индейка.

«Примерно каждая пятая из сосисок, которые мы тестировали, содержала какие-то дополнительные ингредиенты, что вызывает тревогу», — сказал Роберт Ханнер, ведущий автор исследования и доцент института биологического разнообразия.

Неизвестное мясо было обнаружено не на уровне следов, отметил Ханнер.

«Уровни, которые мы видим, связаны не с тем, что лезвия на измельчителе не совсем чисты», — сказал он, добавив, что многие незаявленные ингредиенты, найденные в колбасах, были обнаружены в диапазоне от одного до пяти процентов.

Более чем один процент незаявленных ингредиентов указывает на сбой в обработке пищевых продуктов или преднамеренное мошенничество, объяснил Ханнер.

По мнению большинства российских политиков, в том числе руководства Российской Федерации, пакет новых санкций американского правительства является враждебным шагом и представляет из себя не что иное, как объявление «торговой войны».

Целью таких действий является ослабление и подавление экономики нашей страны, замораживанию проектов в различных сферах, главным образом в энергетике, традиционно являющейся для России важнейшим источником пополнения бюджета. Важно отметить, что проект санкций был поддержан большинством сенаторов от обеих партий представляющих интересы американского общества и американского бизнеса. Таким образом можно говорить о том, что и американский бизнес, за редким исключением, в отличие от европейского, также поддерживает введенные ограничения.

Исходя из этой логики, американские компании, работающие в России, в том числе в области сельского хозяйства или пищевой промышленности, должны «идти в фарватере» политики США - замораживая или отказываясь от проектов в России, внося таким образом «свой посильный вклад» в ослабление нашей экономики.

Какие же американские компании работают на российском агропромышленном рынке, и насколько серьезно может отразиться их уход на развитии отечественного сельского хозяйства?

Одной из крупнейших американских компаний присутствующих на российском аграрном рынке является Cargill. В нашей стране, эта корпорация с выручкой более 100 млрд долларов, занимается переработкой зерна, производством продуктов из мяса птицы, а также производством премиксов (смесей витаминов и микроэлементов) для отечественных производителей свинины и мяса птицы. Компания неоднократно фигурировала в сводках Россельхознадзора в связи с обнаружениями в ее продукции запрещенных в России линий ГМО, а также остатков антибиотиков в куриных наггетсах, поставляемых в рестораны другой крупнейшей американской компании работающей в России - сети Mc.Donald’s.

Еще одним крупным представителем американской промышленности успешно работающем на нашем рынке является компания John Deere занимающаяся производством и продажей различной сельскохозяйственной техники, в том числе тракторов и комбайнов пользующихся спросом со стороны российских агрохолдингов. За период своей деятельности на территории нашей страны компании удалось занять одну из лидирующих позиций в поставках сельскохозяйственной техники, успешно вытесняя конкурентов, в том числе и отечественных производителей комбайнов и тракторов.

Американская химическая корпорация DuPont была основана в 1802 году как предприятие по производству пороха. Позже, номенклатура военной продукции расширилась и включила разработку и производство взрывчатых веществ, боевых отравляющих веществ, химического, зажигательного и ядерного оружия. Примечательно, что согласно данным Wikipedia, одним из наиболее известных покровителей этой корпорации является Джо Байден, в прошлом вице-президент США известный своей жесткой риторикой в отношении России.

На отечественном сельскохозяйственном рынке Du Pont занимается поставками семян и средств защиты растений, кормовых добавок для сельскохозяйственных животных (компания Danisco), а также ингредиентов для пищевой промышленности. В 2005 году компания получила 100%-й контроль над заводом по производству средств защиты растений «Дюпон Химпром». Между тем, по данным рейтинга Toxic 100, формируемого Political Economy Research Institute (США), на август 2013 года «Дюпон» находилась на 1-м месте среди компаний, в наибольшей степени загрязняющих окружающую среду в США.

Другой американской компанией представленной на российском сельскохозяйственном рынке является компания Alltech предлагающая отечественным производителям ряд продуктов для выращивания свиней, сельскохозяйственной птицы, крупного рогатого скота и аквакультуры.

Ветеринарная компания Elanco, входящая в состав американского фармацевтического концерна Eli Lilly and Company («Илай Лилли энд Компани»), широко представлена на российском рынке разнообразными ветеринарными препаратами: вакцинами, антибиотиками и другими продуктами используемыми при выращивании животных. В 2014 году ветеринарное подразделение Elanco поглотило германскую компанию Lohmann Animal Health, мирового лидера по производству вакцин для домашней птицы. В 2015 году за $5,28 млрд было куплено ветеринарное подразделение швейцарской компании Novartis.

Американская компания Zoetis, крупнейшим акционером которой является фармацевтический гигант Pfizer, также поставляет на российский рынок ряд ветеринарных препаратов, вакцин, антибактериальных средств для свиноводства и птицеводства.

Учитывая негативное развитие политического и торгово-экономического сотрудничества между Россией и США можно предположить, что и упомянутым компаниям может быть дана настоятельная рекомендация со стороны США о сворачивании своей деятельности в Российской Федерации. Ведь продавая нам свои товары или производя их на нашей территории эти компании косвенным образом поддерживают ряд отраслей российской промышленности, тем самым входя в противоречие с задачами новых американских санкций.

С другой стороны, ряд российских свинокомплексов и птицефабрик может отказаться от американской продукции просто из чувства патриотизма, тем более, что найти замену, в том числе среди европейских и российских производителей уже не составляет большой проблемы. Логично предположить, что и российские власти могут ввести определенные ограничения на работу с американскими компаниями, особенно для производителей получающих поддержку из федерального бюджета в рамках программы развития сельского хозяйства. Такие ограничения послужили бы четким сигналом для американских компаний и властей США.

В любом случае, возможный уход упомянутых компаний с российского рынка вряд ли серьезно повлияет на развитие отечественного сельского хозяйства. Скорее наоборот, свободные рыночные ниши будут заполнены российскими компаниями, научившимися за последние годы быстро адаптироваться к меняющимся условиям. Также не стоит забывать о европейских и азиатских производителях, чья продукция по ряду показателей не уступает, а часто и превосходит американские аналоги.